ELS 운용시 카드채·캐피탈채 투자액 많아

여전채 수요기반 줄면서 자금조달 환경 악화 우려

"과거에 비해 여전채 비중 많이 줄어" 반론도

시중은행들이 주가연계증권(ELS) 판매 중단 움직임을 보이면서 카드사와 캐피탈사가 발행하는 여신전문금융회사채권(여전채) 수급 기반이 약화할 것이라는 우려가 나온다. 증권사들이 ELS를 발행해 조달한 자금의 상당액을 여전채에 투자하고 있어, ELS 시장이 위축되면 그만큼 여전채 수요가 줄어들 수 있다는 지적이다. 여전채 수급에 미치는 악영향이 크지 않을 것이라는 반론도 나와 논란이 예상된다.

길성주 홍콩 ELS 피해자 모임 위원장이 30일 국회 소통관에서 열린 홍콩 지수 기반 ELS 피해 사태에 대한 피해자 기자회견에서 발언을 하고 있다. 사진=김현민 기자 kimhyun81@

길성주 홍콩 ELS 피해자 모임 위원장이 30일 국회 소통관에서 열린 홍콩 지수 기반 ELS 피해 사태에 대한 피해자 기자회견에서 발언을 하고 있다. 사진=김현민 기자 kimhyun81@

93조 시장 ELS 위축되면 여전채 수요 기반 축소

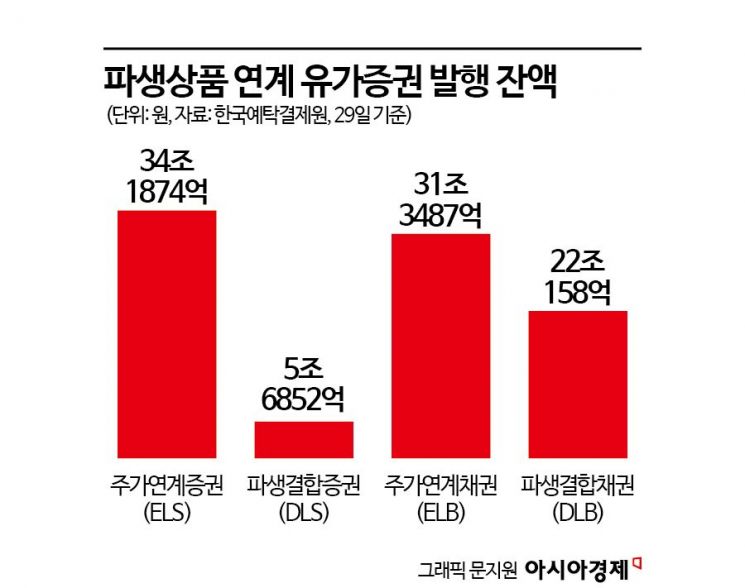

31일 한국예탁결제원에 따르면 지난 29일 기준 국내 ELS를 포함한 파생상품연계유가증권(ELS, ELB, DLS, DLB 포함) 발행 잔액은 93조2371억원 규모다. ELS가 34조1874억원으로 가장 많다. 뒤를 이어 ELB(주가연계채권, 31조3487억원), DLB(파생결합채권, 22조158억원), DLS(파생결합증권, 5조6852억원)의 순으로 발행 규모가 크다.

파생상품으로 운용하고 기초자산의 가격 움직임에 따라 수익률이 결정난다는 측면에서 모두 유사한 상품으로 분류된다. ELB와 DLB는 발행 증권사가 부도나지 않는 한 원금이 보장되는 반면에, ELS와 DLS는 기대수익률이 높지만, 원금이 보장되지 않는다. 원금 손실 가능성이 있는 ELS와 DLS 발행 잔액은 약 40조원 규모로 발행돼 있다.

증권사들은 ELS 발행으로 조달한 자금을 채권과 주식(지수, 종목) 옵션 등으로 운용한다. ELS 발행 포지션을 헤지하기 위한 자금 운용이라고 해서 ‘헤지(Hedge)운용’이라 일컫는다. 원금 보장형의 경우 채권 투자 비중이 높고, 원금 비보장형의 경우 채권 비중이 상대적으로 낮다. 증권사 ELS 헤지 운용 담당자는 "원금 보장형은 채권에 90% 이상의 자금을 투입하고, 원금 비보장형은 회사 별로 모두 다르지만 50~70%의 자금을 채권에 투자한다"고 전했다.

관련 업계에 따르면 ELS 헤지 운용을 위해 투자하는 채권 중에는 여전채 비중이 가장 높다. 여전채가 다른 국공채나 은행채 등과 비교해 금리가 높고, 같은 등급의 회사채에 비해서도 수익률이 높기 때문이다. 채권시장 관계자는 "AA-등급 여전채는 같은 등급 회사채에 비해 금리가 10~20bp(1bp=0.01%) 높다"면서 "증권사 헤지 운용 담당자들이 운용 수익률을 높이기 위해 헤지 북(book)에 여전채를 많이 담는다"고 전했다.

발행 물량이 많고 유동성이 좋은 점도 ELS 계정에서 여전채에 투자를 많이 하는 이유다. 업계 관계자는 "여전채 발행 잔액은 70조~80조원 규모로 꾸준히 발행이 이뤄지고 시장에서 유통되는 물량도 많아 매각할 때 제 가격으로 현금화할 수 있다"면서 "대규모 자금을 운용하면서 수익률을 높이기에 장점이 많은 채권"이라고 평가했다.

이 때문에 은행권이 ELS 판매를 중단하면 수조원의 여전채 수요 기반이 사라질 수 있다는 지적이 나온다. 증권사 여전채 발행 담당자는 "은행권이 ELS 판매를 중단하면 ELS 발행 물량도 확 줄어들 수밖에 없을 것"이라며 "여전채 수요 기반이 줄면서 시장에 악영향을 줄 가능성이 높다"고 내다봤다.

ELS 운용에 여전채 비중 많이 줄어‥"악영향 크지 않을 것" 반론도

반론도 나온다. 과거에 비해 여전채 편입 비중이 많이 줄어든 상태여서 ELS 시장이 위축되더라도 여전채 수급에 큰 악영향은 없을 것이라는 분석이다.

김은기 삼성증권 연구원은 "과거에는 ELS에 헤지 운용 자산의 20~30%인 20조~30조원이 여전채에 투자돼, ELS가 여전채 수급에 미치는 영향이 매우 컸다"고 회고했다. 하지만 "금융 당국이 ELS 운용 북의 여전채 최대 편입 비중을 단계적으로 12%까지 낮추면서 ELS 운용 북의 여전채 편입 비중이 크게 줄었다"고 전했다.

그는 "최근 조사에 따르면 증권사 ELS 운용 북의 실제 여전채 투자 규모가 최대한도보다 낮은 6조~7조원 수준"이라며 "전체 여전채 시장 규모가 80조가 넘는다는 점을 고려하면 ELS 시장 위축이 여전채 수급에 큰 악영향을 주지는 않을 것"이라고 내다봤다.

지금 뜨는 뉴스

IB업계 관계자는 "최근 프로젝트파이낸싱(PF) 부실로 여전채 발행 환경이 좋은 상황이 아니다"라면서 "1조~2조원 정도의 여전채 수요만 줄어도 여전사들의 자금 조달에 악영향을 미칠 수 있다"고 우려했다. 이 관계자는 "전체 시장구조를 고려하면 은행권이 ELS 판매를 중단하더라도 원금보장형 판매는 그대로 유지한다든지 하는 유연한 대응이 필요하다"고 조언했다.

임정수 기자 agrement@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)