성도이엔지·동문건설·에이스건설·일신건영 등도 채권 발행

신보, P-CBO 발행해 5890억원 자금 조달 지원

국내 시공능력순위(도급순위) 15위~100위권 내의 여러 중견 건설사들이 정부 지원에 힘입어 옵션부사채를 발행해 유동성을 확보했다. 금리 상승과 건설경기 악화로 자체적으로 자금을 조달하기 어려워지면서 줄줄이 신용보증기금(신보)에 채권 보증을 요청한 것으로 알려졌다.

31일 투자은행(IB) 업계에 따르면 아파트 브랜드 ‘제일풍경채’로 유명한 국내 도급순위 17위의 제일건설은 전날 280억원 규모의 옵션부사채를 발행했다. 이 채권의 최장 만기는 2년으로, 6개월 후인 내년 4월부터 제일건설이 콜옵션(조기상환옵션)을 행사해 조기 상환할 수 있다. 옵션부사채 발행 금리는 신보 지원에 힘입어 5.592%로 낮게 책정됐다.

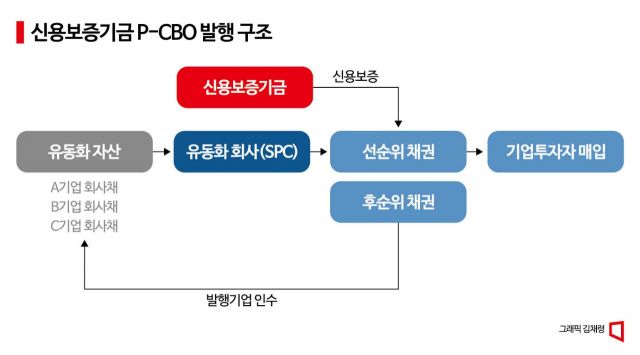

주관사인 현대차증권은 제일건설의 옵션부사채를 인수해 프라이머리담보부증권(P-CBO) 발행을 위한 기초자산으로 넘겼다. 신보는 여러 채권을 특수목적법인(SPC)을 통해 인수한 후, SPC에 보증을 제공해 P-CBO를 발행했다.

같은 날 도급순위 59위의 성도이엔지(50억원), 61위의 동문건설(200억원), 71위의 에이스건설(300억원), 74위의 일신건영(150억원) 등의 건설사들이 같은 방법으로 줄줄이 옵션부사채를 발행해 자금을 확보했다. 채권의 최장 만기는 모두 3년으로, 발행 금리는 6.113%로 결정됐다. 발행 후 6개월이 지난 시점부터 조기 상환할 수 있는 구조다. 삼성증권, KB증권, 우리종합금융, 키움증권, 교보증권 등이 이들 건설사의 채권 발행 주관사로 참여했다.

IB업계 관계자는 "금리 상승과 건설경기 악화로 중견 건설사들의 조달 금리가 10%를 넘어서는 데다, 두 자릿수 금리로도 채권 투자 수요를 찾기 어려운 상황"이라며 "도급순위 100위권 이내의 건설사들이 대거 신보 자금 지원을 신청했고, 일부 건설사가 정부 지원 대상으로 선정됐다"고 전했다. 이 관계자는 "건설사들이 모두 옵션부사채를 발행한 것은 시장 상황에 따라 상환 시점을 자유롭게 선택할 수 있도록 하기 위한 것"이라고 설명했다.

건설사 외에도 홈플러스(560억원), 한솔제지(800억원), 한솔홈데코(100억원), 쏘카(500억원), 폴리미래(400억원), 이수화학(320억원), 화승코퍼레이션(150억원) 등의 대기업·중견 기업들이 신보 지원으로 사모채를 발행했다.

신보는 이날 기업들이 발행한 사모채를 기초자산으로 P-CBO를 발행하는 방법으로 5890억원의 자금 조달을 지원했다. 기술보증기금도 에디디티, 성지제강, 신성씨엔에스, 진우엔지니어링 등의 중소 제조업과 기술 기업들을 선정해 총 2040억원의 자금 조달을 지원했다.

지금 뜨는 뉴스

업계 관계자는 "자금 조달 환경 악화로 자체적으로 자금을 조달하기 어려운 중견·중소기업이 늘면서 신보나 기보의 자금 조달 지원 사업에 지원하는 기업이 늘고 있다"며 "신보의 보증 부실률이 늘고 있다는 지적이 제기되는 등 무한정 지원을 늘리기 어려운 환경이어서 경쟁도 심화하고 있다"고 전했다.

임정수 기자 agrement@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)