[아시아경제 구채은 기자] 지난해 기업공개(IPO), 유상증자 등 주식발행을 통한 직접금융이 곱절 이상 늘었지만 모두 직전해 기저효과로 인한 착시현상인 것으로 나타났다.

28일 금융감독원에 따르면 지난해 주식발행은 IPO(1조964억원), 유상증자(4조1056억원)에서 모두 직전해인 2012년 대비 각각 135%, 116% 늘었다. 하지만 이는 전년 주식발행이 유례없는 최저치를 기록했기 때문이다.

실제로 비교대상인 2012년 주식발행 실적은 총 2조3637억원(IPO 4664억원, 유상증자 1조8793억원)으로 2001년 이후 최저치로 금융위기로 시장이 얼어붙었던 2008년(5조1000억원)보다 낮은 수치다.

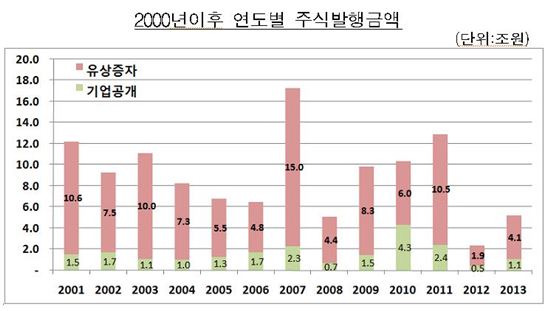

2001년 12조1000억원에서 시작한 주식발행금액은 2007년 17조3000억원으로 정점을 찍었지만, 2008년에 5조1000억원으로 급감했다. 이후 2011년(12조9000억원)까지는 4년째 꾸준히 우상향 곡선을 그리던 것이 2012년 2조4000억원으로 추락했다.

금융감독원 관계자는 "올해 주식발행규모는 금융위기가 발생한 2008년과 비슷한 수준으로 높지 않으나 2012년 주식발행 실적의 기저효과가 반영돼 큰 폭으로 늘어난 것처럼 비춰지는 것"이라고 설명했다.

이처럼 착시효과로 인해 주식발행은 큰 폭으로 늘었지만 회사채 발행이 대폭 줄면서 전체 기업의 직접금융 조달액은 9조5594억원(7.3%) 감소한 121조4970억원으로 집계됐다.

회사채 발행 규모는 116조2950억원으로 전년(128조6927억원) 대비 12조3977억원(9.6%) 줄어들었다. 순발행 규모도 21조1840억원으로 전년(33조7754억원) 대비 12조5914억원(37.3%) 감소했다.

미국 테이퍼링(자산매입 축소)으로 인한 금리 상승과 STX팬오션 회생신청, 동양사태 등 잇따르는 악재로 일반회사채는 전년대비 27.3% 감소한 41조5551억원이 발행됐다. 금융채는 7.9% 증가한 28조2744억원, 자산유동화증권(ABS)은 11.1% 늘어난 20조4974억원으로 조사됐다. 반면 은행채는 3.3% 줄어든 25조9681억원이 발행됐다.

회사채 양극화 현상은 여전했다. 대기업 회사채 발행규모는 41조5309억원으로 전체의 99%를 차지했으나 중소기업은 242억원으로 0.1%에 불과했고 AA등급이상 회사채 발행 비율은 76.3%로 전년(59.2%)대비 증가해 비우량채 기피현상이 더욱 심화됐다.

구채은 기자 faktum@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![불안한데 이거라도…강남 '꼴찌' 찍은 사이 서울 아파트값 상승률 1위 꿰찼다[부동산AtoZ]](https://cwcontent.asiae.co.kr/asiaresize/308/2026020616451932306_1770363918.jpg)