한국 18.6%, 선진국의 2배 이상…증시착시 불러

삼성전자 뺀 인덱스지수로 체감지수와의 격차 줄여야

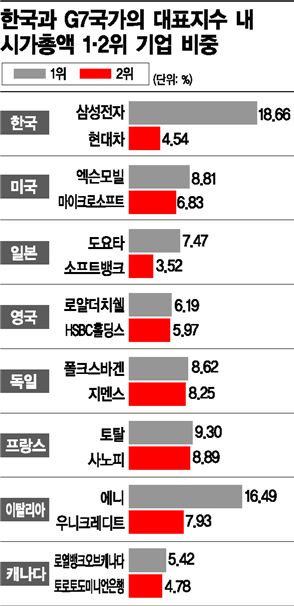

[아시아경제 구채은 기자] '18.66%'. 코스피 시장에서 삼성전자가 차지하는 비중이다. 선진국 모임인 G7 국가들도 시장영향력이 큰 1등주가 있지만, 한국만큼 1위 기업이 대표지수에서 절대적 비중을 차지하는 곳은 없다. 그만큼 실제 지수와 투자자 체감지수 간 차이가 크다는 의미로, 지수산정 방식에 대한 개선이 필요하다는 지적이 높다.

◆선진국들 1등주 비중은 10% 미만=9일 본지가 하이자산운용 글로벌자산배분팀에 의뢰해 지난 3일 기준 G7국가(미국, 일본, 영국, 독일, 프랑스, 이탈리아, 캐나다) 대표지수의 시가총액 1위 기업 비중을 분석한 결과, G7국가의 1위주 평균 비중은 8.9%로 나타났다. 코스피의 삼성전자 비중이 18.66%에 달하는 것과 비교하면 절반 미만이다.

나라별로 살펴보면 미국은 다우존스 산업평균지수에서 액슨모빌(8.81%)의 시가총액 비중이 가장 높았다. 일본 닛케이 225지수에서는 도요타자동차(7.47%), 영국 FTSE 100지수에는 로얄더치셸(6.19%), 독일 DAX 30지수에는 폴크스바겐(8.62%), 프랑스 CAC 30지수에는 토탈(9.3%)이 1등주로 나타났다. 캐나다 S&P/TSX 종합지수에서는 로열뱅크오브 캐나다(5.42%)가 1등주로 집계됐다. 미국, 일본, 영국, 독일, 프랑스, 캐나다 6개국 1등주의 비중은 10%를 밑돌았다.

G7 중 이탈리아만이 유일하게 1위주의 시가총액 비중이 전체의 10%를 넘었지만 2위주와의 격차는 한국보다 좁았다. 이탈리아 FTSE MIB 지수에서 에니의 비중은 16.49%로 2위인 우니크레디트(7.93%)와의 격차는 8.56%포인트로 나타났다. 반면 코스피 시가총액 2위 현대자동차는 시가총액비중이 4.54%로 1위인 삼성전자와 격차가 14.12%포인트나 됐다.

최상위 선진국은 격차가 더 좁았다. 미국은 1등주 액슨모빌과 2등주 마이크로소프트의 비중 차이가 1.98%포인트에 불과했고, 일본도 도요타와 소프트뱅크의 격차가 3.95%포인트였다. 유럽 쪽은 격차가 더 적었다. 독일은 폴크스바겐과 지멘스의 격차가 0.37%포인트, 프랑스는 토탈과 사노피아벤티스의 차이가 0.41%포인트로 1%포인트를 밑돌았다. 영국은 로얄더치셸과 HSBC홀딩스의 차이가 0.23%포인트에 불과해 1·2위 간 격차가 가장 좁았다. 캐나다 역시 로열뱅크오브캐나다와 토론토도미니언은행의 격차가 0.64%포인트에 불과했다.

◆삼성전자 상장사 순이익의 41%…경제 쥐락펴락= 삼성전자 집중도는 상장사 전체 매출실적에서도 극명하게 나타나고 있다. 지난 9월 한국거래소와 한국상장회사협의회가 발표한 자료에 따르면 연결 기준 유가증권시장 12월 결산법인 501개사의 상반기 매출액은 929조5614억원이다. 이 중 삼성전자의 매출액이 110조3325억원으로 501개사 매출액의 11.87%를 차지하고 있다. 영업이익과 순이익으로 따지면 비중은 더 커진다. 삼성전자의 영업이익과 순이익은 각각 18조3101억원과 14조9288억원으로 전체에서 차지하는 비중이 33.14%와 40.93%에 달했다.

신중호 이트레이드증권 연구원은 "주식이란 것이 성장성에 대한 함수인 점을 감안하면 코스피에서 삼성전자가 이끄는 장세가 지속돼 온 것은 부정할 수 없는 사실"이라면서 "향후 삼성전자가 구할 수 있는 이익에 대한 해답이 나오지 않고 실적이 충족되지 않는다면, 대체할 만한 주도주에 대한 요구가 강하게 나올 수 있다"고 평가했다.

◆삼성전자 뺀 지수 만들어야 하나?=삼성전자 쏠림현상은 2000년 이후 10여년간 지속돼 온 해묵은 주제지만 전문가들마다 내놓은 해법은 달랐다.

집중도 이슈가 나올 때마다 가장 먼저 나오는 것은 삼성전자를 뺀 인덱스 지수를 만들어야 한다는 의견이다. 업계 좌장인 박종수 금융투자협회 회장까지 나서 "핀란드에서 노키아 비중이 60%를 넘자 노키아의 비중을 줄여 지수를 재조정한 사례가 있듯이 우리도 코스피200에서 삼성전자의 비중 조절이 필요한 시점"이라고 지적했다.

김학균 KDB대우증권 투자전략팀장도 "삼성전자 쏠림현상이 심하다는 것은 시장이 올라가도 웃는 사람이 많지 않다는 의미"라고 진단했다. 이어 "예컨대 평균이 80점이라고 치면 시가총액이 큰 삼성전자를 포함한 대형주만 100점을 받고 나머지 종목들 모두 빵점을 맞거나 10점, 20점을 맞은 셈"이라면서 "이는 투자자 체감지수와 실제 지수 간의 차이를 만들 수 있다"고 지적했다.

새 지수 산정론자들은 미국에서도 S&P500에서 애플 주가가 시장평균에 비해 상대적으로 많이 오르자 일부 투자은행을 중심으로 애플을 뺀 지수를 재산출해 시장의 실제 움직임을 파악하는 흐름이 나타나고 있다는 점에 주목하고 있다.

반면 삼성전자 집중도는 우리 산업구조를 반영하고 있는 만큼 끌어안고 가야 한다는 의견도 적지 않았다. 이채원 한국투자밸류자산운용 부사장은 "우리산업구조는 대외의존도가 높고 경기민감주가 많아 월마트, 코카콜라, P&G, 구글 등 필수소비재 비중이 높은 미국과 게임이 안될 때가 많다"면서 "삼성전자 집중력 문제 이외에 다양한 산업구조의 차이들을 고려하면서 체력이 강한 쪽으로 변화해 가야 할 것"이라고 말했다.

신동혁 하이자산운용 마케팅팀 관계자도 "최상위 선진국들과 비교했을 때 우리 증시의 삼성전자 집중도가 크게 높은 것은 사실이지만, 경제규모가 비슷한 러시아, 브라질과 같은 나라들과 비교했을 때는 산업구조가 다변화된 편"이라면서 "글로벌 증시에서 한국을 '닥터코스피'라고 부른다는 점을 고려하면 지나치게 부정적으로 볼 문제는 아니다"고 진단했다.

구채은 기자 faktum@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)