하나마이크론·이테크시스템·이테크시스템 등

BBB급 중견기업 여러 곳, 보증 지원 대상

자체 자금조달 어려운 기업 대거 포함

조달 금리는 3~5%대‥조달비용 낮아져

롯데그룹발(發) 자금 시장 불안이 지속되는 가운데 KCC건설, 에이치엘디앤아이한라(HLD&I한라) 등의 대·중견·중소 기업 수백 곳이 정부 지원으로 약 4800억원의 자금을 조달했다. 신용도 저하로 자체적으로 자금을 확보하기 어려운 기업들이 신용보증기금의 보증을 통한 자금 지원 대상으로 대거 포함됐다.

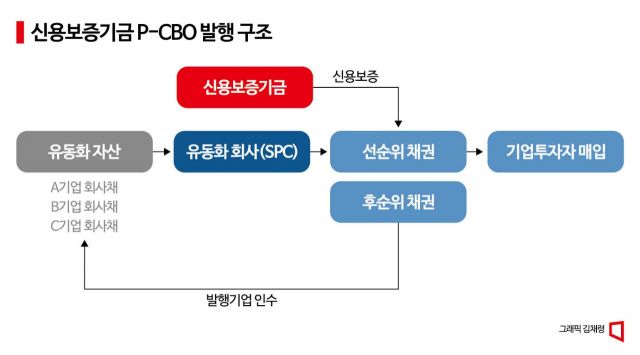

25일 투자은행(IB) 업계에 따르면 신용보증기금은 오는 28일 4832억원 규모의 프라이머리담보부증권(P-CBO)을 발행한다. 약 260개 기업이 발행한 사모채나 대출을 특수목적법인(SPC)을 통해 인수한다. 이후 SPC에 보증을 제공해 상환 우선순위에 따라 선순위 CBO와 후순위 CBO로 나눠 발행할 계획이다.

사모채를 발행하거나 대출을 받은 기업들이 만기에 자금을 갚으면 이 돈으로 CBO 투자자의 원리금을 상환할 계획이다. 선순위 CBO 투자자에 먼저 상환하고 후순위 CBO 투자자는 선순위 투자자가 모든 투자금을 상환받은 뒤에 남은 돈을 받게 된다.

대기업 중에서는 유일하게 KCC건설이 신보 보증으로 200억원 규모의 사모채를 발행하는 데 성공했다. 중견 기업 중에서는 HLD&I한라, 하나마이크론, 아모텍, 신원 등의 기업들이 지원 대상으로 포함됐다. KCC건설(신용등급 A-)과 HLD&I한라(BBB+)는 부동산 경기 악화에 따른 프포젝트파이낸싱(PF) 부실로 자체 자금 조달이 어려운 건설 업종에 속한다.

AJ네트웍스(BBB+), 폴리미래(BBB+), 이테크시스템(BBB-) 등의 BBB급 기업들이 신보 지원을 받아 사모채를 발행했다. 최근 우크라이나에 농기계를 공급하기로 한 대동(BBB+)은 중견 기업 중 가장 많은 500억원을 정부 지원으로 확보했다. 금액 기준으로는 HLD&I한라(380억원), 하나마이크론(275억원) 등이 뒤를 잇는다. 하나마이크론과 이테크시스템, 폴리미래, 대보유통 등의 중견 기업은 중복 지원을 받았다.

중견 기업들의 사모채 발행 금리는 3%대 초반에 형성됐다. 중소기업은 4%대부터 5%대 후반 수준으로 자금 조달이 이뤄졌다. 이는 앞선 10월까지 발행된 신보 보증 사모채 금리에 비해서는 다소 낮아진 수준이다. 시장 금리 하락 등이 영향을 준 것으로 풀이된다. KB증권, 삼성증권, 키움증권 등의 대형 증권사와 IBK증권, 교보증권, 현대차증권, 하이투자증권, IBK투자증권, 유안타증권이 정부 지원을 받기로 한 기업의 신용도 평가와 금리 결정 등의 사모채 발행 주관 업무를 맡았다.

지금 뜨는 뉴스

IB업계 관계자는 "건설 PF 구조조정이 속도를 내지 못하고 롯데그룹 유동성 우려까지 제기되면서 자금시장이 다소 불안한 상황에 있다"면서 "자체적으로 차입금 상환 자금이나 운영 자금을 확보하기 어려운 기업들이 늘면서 신보에 보증을 신청하는 기업들이 늘고 있다"고 전했다. 이 관계자는 "신보도 부실률 증가에 대한 우려로 보증액을 무한정 늘리기는 어렵지만, 기업들의 일부 유동성 해갈에 상당한 도움이 되고 있다"고 평가했다.

임정수 기자 agrement@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![[내일날씨]설날 아침 영하 추위, 오후엔 풀려…](https://cwcontent.asiae.co.kr/asiaresize/308/2026021309201341738_1770942013.jpg)