턴어라운드 2022년 말~2023년 초

항공유 10달러 상승 시 연간 120억 ↑

[아시아경제 황윤주 기자] 고환율과 고유가 영향으로 제주항공 실적 개선이 늦어질 것이란 분석이 나왔다.

류제현 미래에셋증권 연구원은 제주항공에 대해 "올해 2분기 매출은 전년 동기 대비 64.1% 증가한 1232억원, 영업손실 607억원을 예상한다"고 밝혔다.

국내선 매출은 공급이 8.7% 축소됐음에도 단가 상승 추세가 이어질 것으로 보이며 전년 대비 60% 증가할 것으로 예상되고, 국제선 매출 520% 증가했다.

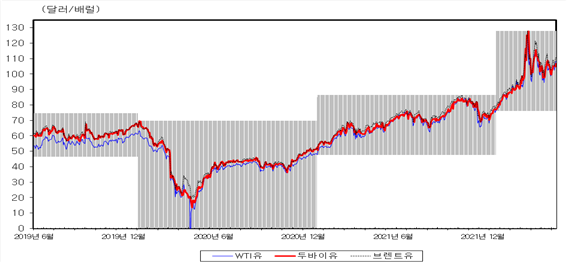

고환율, 고유가 영향으로 고정비가 증가해 영업손실이 지속됐지만, 적자 폭은 개선될 것으로 예상된다. 다만 국제유가가 다시 상승하는건 부담이다. 일반적으로 항공유 10달러 상승 시 연간 120억원의 비용이 증가하기 때문이다.

류 연구원은 하반기 손실이 축소될 것으로 기대했다. 하지만 턴어라운드는 2023년부터 가능할 것으로 예상했다.

그는 "3분기 영업손실 378억원으로 전망한다"며 "국제노선 회복과 함께 손실 축소는 지속될 것"이라고 내다봤다.

그러면서 "국제노선 공급은 코로나19 이전 대비 20% 수준으로 회복됐지만 고유가, 고용유지 지원금 중단 등으로 비용 부담은 상존한다"고 지적했다.

류 연구원은 "영업이익 턴어라운드는 2022년 말~2023년 초부터 가능하다"며 "여객 수요가 코로나19 이전 대비 50% 이상 수준으로 회복 시 턴어라운드가 기대된다"며 "기재 반납(연말까지 2대, 현재 39대)에 따른 고정비도 감소할 것"이라고 진단했다.

지금 뜨는 뉴스

이어 "현금 소진 현상은 연말까지 지속될 것으로 보고, 추가 자금 조달 가능성도 상존한다"며 "투자의견 '매도'를 유지한다"고 덧붙였다.

황윤주 기자 hyj@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)