SK C&C 올 들어 주가 68.82%↑…청약 못받은 투자금 장외시장 유입도

[아시아경제 서소정 기자]올해 하반기 최대 기업공개(IPO) 기대주 삼성SDS의 공모주 청약이 성황리에 마무리된 가운데 IT서비스 업종이 동반 상승효과를 입고 있다.

7일 금융투자업계에 따르면 전날 마감된 삼성SDS 공모주 청약에서 최종 경쟁률은 134대 1을 기록했다. 공모물량 121만9921주 모집에 1억6370만5580주의 청약이 접수됐고 청약증거금은 15조5520억원에 달했다. 청약증거금은 역대 최대로 19조8000억원을 기록했던 2010년 삼성생명 공모에는 못미쳤지만 경쟁률은 40대1 수준이었던 당시보다 높아 뜨거운 투자자 관심을 반영했다.

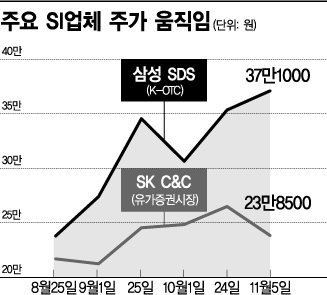

투자열기가 고조, 1억원을 청약증거금으로 낸 투자자라 하더라도 7주밖에 받지 못하면서 아예 장외시장으로 눈을 돌린 투자자도 늘고 있다. 공모주 청약이 시작된 지난 5일 장외시장인 K-OTC 시장에서 삼성SDS 주식은 전날보다 6.46% 급등한 37만1000원에 거래됐다. 삼성SDS 청약에 참여할 수 없는 투자자문사들은 K-OTC 시장에서 주식을 사들이기도 했다. 한 자문사 사장은 "투자자문사는 고객돈으로 청약에 참여할 수 없기 때문에 고유자금을 직접 투입해 지난달 1000주 가량을 주당 30만원선에서 매수했다"고 말했다.

삼성SDS의 상장이 오는 14일로 예정된 가운데 시장의 관심은 IT서비스 업종 전반으로 확산되고 있다. 청약에 참여할 수 없는 투자자들이 삼성SDS와 유사한 사업구조를 지닌 기업을 찾아 나서면서 관련주 주가가 뛰었다. 특히 삼성SDS는 주관 대형증권사와 계열 운용사의 경우 3개월이 지난 후부터 펀드에 편입할 수 있기 때문에 이들이 대체제로 주목한 SK C&C 등이 주목을 받고 있다.

실제 이날 유가증권시장에서 SK C&C 주가는 오전 9시30분 현재 전날보다 1500원(0.68%) 오른 22만3500원에 거래되고 있다. 올해 초 13만1500원에 불과했던 SK C&C 주가는 6일 종가기준 22만2000원까지 치솟으면서 68.82%에 이르는 상승율을 보이고 있다.

지금 뜨는 뉴스

장외시장에서는 올해 초 1만1500원선에 거래됐던 IT서비스업체 LG CNS가 전날 4만750원에 거래됐다. 삼성SDS 상장으로 IT서비스 업종에 대한 재평가가 이뤄지면서 동반 상승 효과를 입을 것이란 기대감이 확산, 주가가 급등세를 보인 것이다.

그러나 증권가는 삼성SDS 주가 상승의 원인이 국내 최대 시스템통합(SI) 업체라는 회사 본질적인 가치보다 삼성그룹 지배구조 개편 과정에 대한 기대감이 작용했다는 시각이 지배적이다. 오진원 KTB투자증권 연구원은 "삼성SDS가 상장 후 주가가 우상향할 경우 SI업종의 동반수혜를 예상할 수 있으나 이보다는 향후 삼성전자 홀딩스 등 제조업 지주사 설립시 지분 확보를 위한 스왑 용도로 활용될 가능성에 주목하고 있다"고 말했다. 그는 이어 "사업부문이 유사한 SK C&C와 현대글로비스의 주가가 올라간 것도 지배구조 관련 이슈가 가장 컸기 때문"이라고 덧붙였다.

서소정 기자 ssj@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![또 19억 판 아버지, 또 16억 사들인 아들…농심家 '셋째 父子'의 엇갈린 투심[상속자들]](https://cwcontent.asiae.co.kr/asiaresize/308/2026013009165322085_1769732214.jpg)

![쿠팡 잡으려고 대형마트 새벽배송…13년 만의 '변심'에 활짝 웃는 이곳[주末머니]](https://cwcontent.asiae.co.kr/asiaresize/308/2025042307522530624_1745362344.jpg)