과학기술정보통신부와 SK텔레콤·KT·LG유플러스 통신 3사는 15일 여의도 켄싱턴호텔에서 '농어촌 5G 공동이용' 업무협약을 체결했다. 박정호 SK텔레콤 대표가 협약식에 참석하고 있다. [이미지출처=연합뉴스]

과학기술정보통신부와 SK텔레콤·KT·LG유플러스 통신 3사는 15일 여의도 켄싱턴호텔에서 '농어촌 5G 공동이용' 업무협약을 체결했다. 박정호 SK텔레콤 대표가 협약식에 참석하고 있다. [이미지출처=연합뉴스]

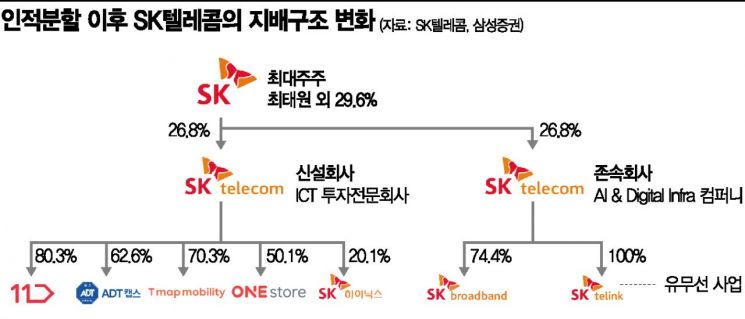

[아시아경제 조슬기나 기자, 구은모 기자] 지배구조 개편안을 공개한 박정호 SK텔레콤 대표가 아직 새로운 사명을 결정하지 못했다고 밝혔다. 기존 통신 사업을 중심으로 인공지능(AI)·디지털 인프라 사업을 맡는 존속법인의 경우 '텔레콤'을 그대로 쓸 가능성도 시사했다. 아울러 인적분할을 추진 하는 과정에서 아마존 등 전략적 주주 영입도 가능하다는 입장도 전했다.

◆박정호 "존속회사는 텔레콤 써도 될 듯"

박 대표는 15일 서울 여의도 켄싱턴 호텔에서 열린 ‘농어촌 5G 공동이용 업무협약’ 행사 직후 기자들과 만나 "아직 (사명을) 결정하지 못했다"고 말했다. 그는 "좋은 것이 있으면 알려 달라"면서 "존속회사는 텔레콤을 써도 되지 않겠냐"고 덧붙였다.

전날 SK텔레콤은 존속법인인 ‘AI& 디지털인프라 컴퍼니’와 신설법인인 ‘ICT 투자전문회사’로의 인적분할을 골자로 하는 지배구조 개편안을 공개했다. SK텔레콤의 사명변경은 이 같은 지배구조 개편의 주요 퍼즐이자 뉴ICT종합기업으로의 공식 선포가 될 것으로 평가된다. ‘통신사’ 딱지를 떼고 구글, 소프트뱅크 등 글로벌 빅테크들과 어깨를 나란히 하는 ICT 종합기업으로 도약하겠다는 방침을 선언하는 것이나 다름없기 때문이다.

박 대표는 향후 존속법인과 신설법인 산하로 배치될 자회사들에 대해서는 "원스토어는 투자전문회사로 간다. 웨이브도 당연히 투자전문회사"라고 언급했다.

SK텔레콤이 공개한 지배구조 개편안에 따르면 올 연말께 100명 규모로 출범하는 투자전문회사는 반도체, 모빌리티 등 비통신 신사업 확장을 전담한다. 기존 SK텔레콤 자회사 중 박 대표가 언급한 원스토어, 웨이브 외에도 SK하이닉스, 11번가, ADT캡스, 티맵모빌리티 등이 산하로 들어갈 예정이다. 또한 AI·디지털 인프라를 앞세운 존속법인은 SK브로드밴드 등을 산하에 두고 기존 통신업과 IPTV 사업 등에 집중한다. 신사업으로는 클라우드, 데이터센터, AI 기반 구독형 서비스 등이 꼽힌다.

◆'주주 구성의 전략적 재배치' 기대

이날 박 대표는 기업 분할을 통해 가장 크게 기대하는 것은 주주 구성의 전략적 재배치라는 점을 강조했다. 그는 "SK텔레콤이란 상장사 하나에는 통신사업을 바라보는 주주밖에 못 들어 온다"며 "지금 포트폴리오가 다양해져서 다양한 주주가 참여할 수 있는 기회를 만들기 위한 것"이라고 설명했다.

이는 평소 SK텔레콤과 신사업 자회사들이 시장에서 온전한 가치를 인정받지 못하고 있다고 지적해온 것의 연장선상으로 읽힌다. 현재 SK텔레콤은 국내 시가총액 2위 기업이자 100조원에 육박하는 SK하이닉스 지분 20.1%를 보유한 최대주주다. 하지만 SK텔레콤의 시가총액은 20조원 수준에 그친다. 단순 계산 상으로 SK하이닉스의 지분 몫에 불과한 수준이다.

SK텔레콤은 "이번 인적분할의 취지는 통신과 반도체, 뉴ICT 자산을 시장에서 온전히 평가 받아 미래 성장을 가속화하고 주주가치를 제고하는 데 있다"고 설명했다. 당초 논의됐던 물적 분할이 아닌, 시장에서 선호하는 인적 분할 방식을 택하고, 신설법인과 SK㈜와의 합병 계획이 없다고 공식적으로 밝힌 것도 주주들을 고려한 결정이다.

특히 박 대표는 현재 커머스 등의 분야에서 초협력에 나선 아마존 등이 향후 전략적투자자(SI)로 들어올 수 있다고 열린 입장을 밝혔다. 그는 "분할이 6개월은 걸리니 우리도 주주 구성에 있어 전략적 주주를 인바이트할 수 있다"며 "어쩌면 글로벌로 나아갈 수 있는 기회를 투자전문회사는 가질 수 있는 것"이라고 강조했다.

◆반도체 투자는 어떻게?

박 CEO는 반도체 인수합병(M&A)에 대해서는 "사실 그런 계획도 있었는데, 더 우선순위가 올라간 것은 미중 간 반도체 갈등때문에 반도체 전체 재편이 급격하게 이뤄지고 있다"고 언급했다. 그는 "조금 더 큰 움직임을 준비하는 게 훨씬 준비해보인다"며 "그런데 지금 합병이나 이런 것들이 자유롭지 않다"고도 말했다.

현재 SK그룹의 지배구조는 오너일가→SK㈜→SK텔레콤→SK하이닉스로 이어진다. SK하이닉스가 SK㈜의 손자회사 격이기 때문에 현행 공정거래법상 지분 100% 형태의 기업 인수만 가능하다는 제약이 붙어 있다. 당초 시장에서는 인적분할 후 신설법인과 SK㈜를 합병하는 안이 언급돼왔으나 SK텔레콤은 "합병 계획이 없다"고 확인한 상태다.

이에 따라 신설법인 산하로 편입될 SK하이닉스는 SK㈜의 손자회사 위치를 유지하게 돼 사업확장엔 여전히 제한이 걸릴 수 밖에 없다. 다만 신설법인이 이를 대신할 수 있어 반도체 사업 투자 등에는 무리가 없다는 게 SK텔레콤의 설명이다. 특히 박 대표가 과거 반도체 위기론이 한창일 때 옛 하이닉스 인수를 주도하는 등 M&A 승부사로 손꼽혀온 만큼 향후 투자전문회사의 행보에도 눈길이 쏠린다.

지금 뜨는 뉴스

인적분할과 관련한 자회사 배치, 자사주 소각 여부 등은 6월 전에 확정된다. 이후 8~9월 주주총회, 11월 분할·상장 등의 수순이 예상되고 있다. 분할 비율은 존속법인 6 대 신설법인 4로 검토되고 있다.

조슬기나 기자 seul@asiae.co.kr

구은모 기자 gooeunmo@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)