내수 경기 침체, 정치적 불확실성이 겹친 가운에 국내 리츠 지수가 하락하고 있지만 금리 인하 기대감과 맞물려 안전한 투자처가 될 수 있다는 조언이 나왔다.

이온상 NH투자증권 연구원은 11일 낸 보고서에서 "국내 리츠 지수는 유상증자가 마무리되며 11월 반등했으나 정치적 이벤트로 인해 재차 하락했다"며 "내년 금리 인하 기대감이 유효한 가운데 배당 성장 가능한 종목은 안전한 투자처가 될 수 있을 것"이라고 했다.

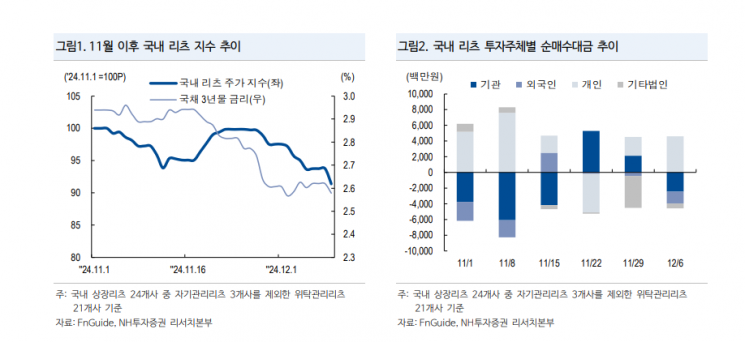

국내 리츠 지수는 유상증자 일정이 마무리된 이후 반등을 모색했으나 국내 정치적 불확실성 확대에 따른 기관 외관인의 순매도로 11월1일부터 12월 10일 기간 수익률이 -8.6%를 기록했다.

NH투자증권에 따르면 올해 하반기 총 8개 리츠가 유상증자를 진행했으며 이들이 이번 유증으로 모집한 금액은 9270억원이다. 이온상 연구원은 "이는 9월말 기준 국내 리츠 전체 시가총액의 12%에 달해 상당한 수급 부담 요인으로 작용했다"며 "유상증자 일정이 10월 중 마무리되며 11월 중 낙폭은 대부분 회복되는 듯했으나 12월 이후 6% 가까이 재차 하락했다"고 분석했다.

12월 주요 매도 주체는 기관과 외국인이었다. 12월 이후 기관 지분율이 크게 하락한 종목은 미래에셋맵스리츠(-1.4%)와 한화리츠(-0.5%) 등으로 위탁관리리츠 21개 종목 중 17개의 외국인 지분율이 하락했다.

이 연구원은 12월 결산 배당을 지급하는 종목들이 집중되어 있어 배당주 투자 수요는 분산될것으로 예상했다. 그는 "연말까지 리츠 주가 지수는 고전할 것으로 예상된다"며 "다만, 정치적 이벤트로 인해 경기 부양에 있어 정부보다 한국은행의 역할이 더욱 중요해진 바 기준금리 인하기대감은 여전히 유효하다"고 봤다.

국내 리츠는 레버리지 비율이 높아 금리 변동에 민감한 상품으로 단계적 금리 인하와 함께 지수는 반등할 것으로 예상했다.

이 연구원은 "커버 기업의 현 주가 기준 2025년 예상 배당수익률은 SK리츠 6.8%, ESR켄달스퀘어리츠 6.2%, 롯데리츠 8.1%, 제이알글로벌리츠 7.6%, 신한알파리츠 5.7%. 밸류업을 실시하고 있는 타 기업들과 비교했을 때 배당수익률만으로는 경쟁력이 다소 부족하나 리파이낸싱을 통한 금융비용 절감, 신규 자산 편입 등으로 이뤄낼 배당 성장성에 주목할 필요가 있다"며 "SK리츠, 롯데리츠는 내년도 리파이낸싱 이후 금융비용 절감이 가능하며, ESR켄달스퀘어리츠, 신한알파리츠는 신규 자산 편입 효과가 반영될 예정"이라고 했다.

지금 뜨는 뉴스

이어 "결국 배당가능이익의 90% 이상을 의무 배당해야하기 때문에 배당 예측 가능성이 타 섹터 대비 높은 점도 강점이며 내수 경기 침체, 정치적 불확실성이 상존하는 만큼 안전한 투자처가 될 수 있을 것"이라고 짚었다.

김민영 기자 argus@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![데려올 때 38만원, 떠나보낼 때 46만…가슴으로 낳아 지갑으로 키우는 반려동물[펫&라이프]](https://cwcontent.asiae.co.kr/asiaresize/308/2026020509403529611_1770252035.jpg)