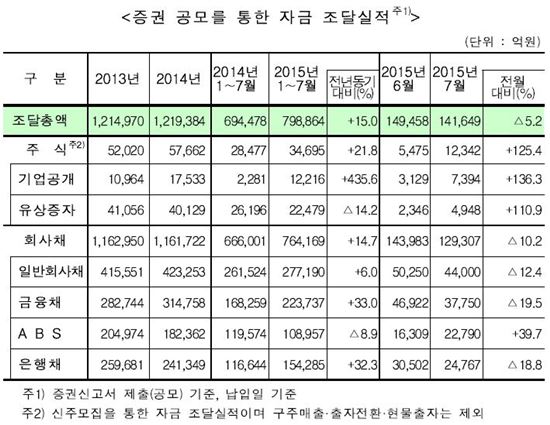

[아시아경제 김혜원 기자] 지난달 기업이 직접금융을 통해 조달한 자금 규모가 전월 대비 5.2% 감소했다. 회사채 발행은 감소했으나 주식을 통한 자금 조달은 큰 폭 증가했다.

24일 금융감독원에 따르면 지난 7월 기업의 직접금융 조달액은 14조1649억원으로 전달보다 7809억원 줄었다.

올해 들어 직접금융 조달 누적액은 76조4169억원으로 전년 동기 대비 10조4386억원(14.7%) 증가했다.

특히 지난달 주식 발행 규모는 1조2342억원으로 한 달 전에 비해 6867억원(125.4%)이나 늘었다.

금감원 관계자는 "주가 상승과 저금리 기조 속에 기업들이 증시에서 적극적으로 자금 조달에 나섰고 고수익을 추구하는 투자자의 수요 증가 등에 기인한 것"이라고 분석했다.

지난달 기업공개(IPO)는 7394억원(15건)으로 최근 5년 동안 최고치였던 지난해 12월(9384억원) 수준에 근접했다.

유상증자는 전달의 7건에서 5건으로 건수는 줄었으나 발행총액은 2346억원에서 4948억원으로 늘었다. 특히 코스닥 기업의 유상증자가 119억원에서 2052억원으로 증가했다.

회사채 발행액은 12조9307억원으로 전월 대비 1조4676억원(10.2%) 줄었으나 누적 기준으로는 76조4169억원으로 전년 동기 대비 9조8168억원(14.7%) 늘었다.

금감원 관계자는 "대우조선해양 사태 등으로 형성된 신용등급 A 이상 회사채에 대한 불신이 회사채 시장과 투자자에게 악영향을 미친 것으로 보인다"고 설명했다.

지난달 자산유동화증권(ABS)을 제외한 회사채 발행 주요 기업은 신한은행(6967억원), 국민은행(6000억원), 삼성카드(5400억원), 하나은행(4000억원), 우리은행(4000억원) 등이다. 일반 회사채는 48건, 4조4000억원으로 전부 대기업이 무보증으로 발행했다.

업종별로는 제조업(1조2450억원), 전기ㆍ가스ㆍ수도사업(1조1500억원) 등 회사채를 발행했다.

발행 기업의 신용등급을 보면 AAA등급 1조3500억원, AA등급 1조8250억원, A등급 1조750억원, BBB등급 1500억원이었다.

발행 물량의 49.4%는 운영자금(2조1733억원)이었고 차환자금(1조6387억원)이 37.2%, 시설자금(5880억원)이 13.4%를 각각 차지했다.

중기채(만기 1년 초과 5년 이하)는 3조4800억원(79.1%), 장기채(만기 5년 초과)는 9200억원(20.9%) 각각 발행됐으나 만기 1년 이하 단기채는 없었다.

7월 말 현재 회사채 잔액은 397조8754억원으로 지난해 말보다 14조5486억원(3.8%) 증가했다.

기업어음(CP)과 전자단기사채 발행액은 116조8569억원으로 전달보다 2조4001억원(2.1%) 늘었다.

7월 말 기준으로 CP와 전단채의 잔액은 156조8215억원으로 지난 연말에 비해 6조3680억원(4.2%) 증가했다.

김혜원 기자 kimhye@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)