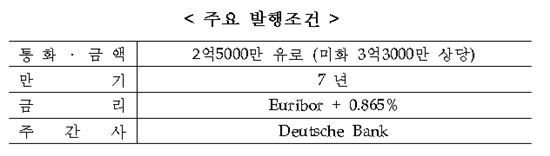

[아시아경제 김현정 기자] 한국수출입은행이 총 2억5000만유로(약 3억3000만달러) 규모의 유로화 채권 증액발행에 성공했다고 9일 밝혔다.

증액발행은 이미 발행된 채권을 동일한 만기와 표면금리로 증액 발행하는 것을 의미하며, 아시아계로는 최초의 성공이다. 통상 앞서 발행된 채권에 대한 투자자의 추가 투자수요가 있을 경우 실행한다. 만기 7년에 금리는 유리보+0.865% 수준이다.

특히 이날 발행된 채권은 유럽투자자들의 추가 투자수요에 힘입어 앞서 지난달 25일 발행한 유로화 채권금리보다 약 8bp 정도 낮춰졌다.

이날 수은의 유로화채권 증액발행 성공은 유로화 채권 시장에서 수은 채권에 대한 높은 선호도와 한국물에 대한 시장의 신뢰 회복에서 기인한 것으로 분석된다.

앞서 김용환 수은 행장은 지난 5일 인도 뉴델리에서 개최된 'ADB 연차총회'를 통해 세계 유수의 투자은행 관계자들과 연쇄협의를 가진 바 있다.

평소 유럽 시장 진출의 필요성을 강조해 온 김 행장은 이 자리에서 유럽투자자들의 추가적인 한국물 수요를 파악한 후, 유로화 채권 증액발행을 전격 결정한 것으로 알려졌다.

수은 관계자는 "기존 유로화 채권의 유동성 확대로 유럽 투자자들의 만족도를 높이는 동시에 수은은 앞서 발행된 채권보다 싼 금리로 조달비용을 아끼게 됐다"면서 "한국계 외화 채권 발행의 미달러 시장 편중 현상이 심화되는 상황에서 다른 한국계 기관도 외화 차입 시장 다변화를 모색할 수 있는 계기를 제공했다는데 의미가 있다"고 말했다.

김현정 기자 alphag@

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![일주일 만에 2만원에서 4만원으로 '껑충'…머스크 언급에 기대감 커진 한화솔루션[이주의 관.종]](https://cwcontent.asiae.co.kr/asiaresize/308/2026021109215637724_1770769315.jpg)