금리 인상 대비 선제적 자금 조달..회사채 전년比 17% ↑

[아시아경제 이솔 기자]올 상반기 예탁결제원을 통한 자금 조달 규모가 140조4000억원으로 집계됐다. 회사채와 국채, CD 등을 포함한 금액이다.

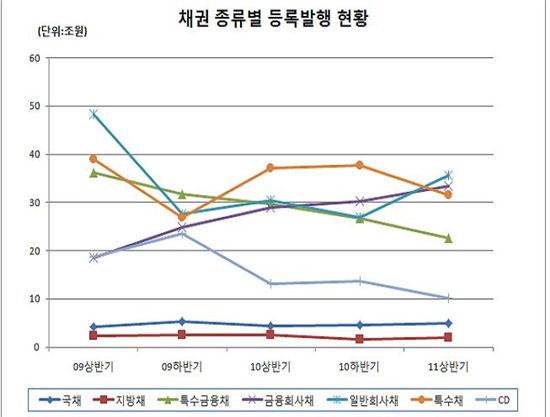

12일 한국예탁결제원(KSD)은 올해 상반기 예탁결제원의 등록발행시스템을 통해 140조4000억원 규모 자금 조달이 이뤄졌다고 밝혔다. 지난해 상반기 보다 4.1% 감소했다. 채권이 130조2000억원으로 지난해 상반기 보다 2.3% 줄었고 CD는 10조2000억원으로 22.1% 줄었다.

채권 중에서는 회사채(금융회사채 포함)가 49.3%로 가장 많은 규모로 발행됐고 특수채(22.4%), 특수금융채(16.1%), 국민채(3.6%), 지방채(1,4%) 순으로 집계됐다.

일반 회사채는 35조7000억원이 등록 발행, 전년 동기 보다 17% 늘어났다. 일반 회사채 발행은 2009년 상반기 이후 지속적으로 감소세에 있었지만 기업들이 추가적 금리 인상에 대비해 앞서 자금 확보에 나서면서 다시 늘어났다.

중소기업의 자금지원책으로 활용되는 P-CBO(Primary-Collateralized Bond Obligations) 기초자산은 총 3차례에 걸쳐 8965억원(436종목) 발행됐다. 지난해 상반기에 비해 43.7% 줄었지만 중소기업들의 참여는 활발히 이뤄졌다. P-CBO는 신규 발행 채권을 기초자산으로 해 발행되는 유동화 증권으로 신용도가 낮아 채권시장에서 직접 발행하기 어려운 중소기업의 채권을 기초자산으로 한다. 제3의 금융기관을 통해 신용보강이 이뤄진다.

금융회사채는 지난해 보다 15.5% 늘어난 33조5000억원이 발행됐다. 금융회사채는2009년 상반기 이래 증가추세에 있다.

예탁결제원 관계자는 "2008년 70조원 규모로 발행된 카드사와 캐피탈사의 금융회사채 차환자금 수요가 증가, 올 상반기 금융회사채 발행 증가를 이끌었다"고 말했다.

특수채는 정부의 지방 공기업 부채관리 강화로 인해 지난해 보다 15.3% 줄어든 31조5000억원이 등록 발행됐다.

한편 CD발행은 10조2000억원으로 지난해 상반기 보다 22.1% 줄었다. 금융 당국의 예대율(은행 예수금 대비 대출금의 비율) 규제로 시중은행의 예대율 수준이 100% 이하로 낮아지면서 CD발행 유인이 감소했다고 예탁결제원은 설명했다.

예탁결제원의 등록발행시스템을 이용하는 기관은 8231개사로 등록잔액은 약 774조원에 달한다. 채권 소유자가 채권 실물을 보유하지 않고 등록기관에 성명, 주소, 채권 금액 등을 등록함으로써 채권자의 권리가 확보된다.

이솔 기자 pinetree19@

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![北 김정은 얼굴 '덥석'…'예뻐해 함께 다닌다'는 김주애가 후계자? 아들은?[양낙규의 Defence Club]](https://cwcontent.asiae.co.kr/asiaresize/308/2023042407464898154_1682290007.jpg)

![[중화학ON]거세지는 중국 조선 추격 60% 뺏어간 中…K-조선 비밀병기는](https://cwcontent.asiae.co.kr/asiaresize/308/2016110108133379175_1.jpg)

![[주末머니]](https://cwcontent.asiae.co.kr/asiaresize/308/2026021212572940386_1770868649.png)