①ELS ②ISA ③양로보험 ‘세개의 화살’

[아시아경제 강구귀 기자] 하반기 미국 연방준비제도이사회(FRB)의 금리 인상 가능성에 중국 증시 폭락이 겹치면서 금융 소비자들의 재테크에 비상이 걸렸다. 해소되기는 했지만 북풍까지 겹쳐 전략을 짜기가 매우 복잡해졌다.

자산관리 전문가들은 하락장에서 수익이 기대되는 ELS(주가연계증권)를 주목할 것을 권했다. 절세 혜택이 큰 개인종합자산관리계좌(ISA)와 양로보험도 투자 가치가 높은 것으로 평가됐다.

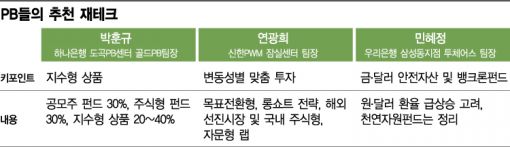

27일 박훈규 하나은행 골드PB팀장은 "포트폴리오를 공모주 펀드 30%, 주식형 펀드 30%, 지수형 상품 20~40%로 구성하는 게 좋다"고 말했다. 시장 전망이 나쁘지 않지만 큰 이익을 기대하기 어려운 공모주 펀드를 안전 자산으로 삼고 분산 투자를 하라는 것이다.

공모주 펀드는 상장 주식의 매매차익을 가지고 운영되기 때문에 종합과세에 포함되지 않는다. 같은 금리의 채권형 상품이나 정기예금과 비교해 세금 면에서도 유리하다. 주식형 펀드도 매매차익에 대해 과세하지 않아 세제 혜택이 있다.

ELS(주가연계증권)는 세제혜택은 없지만 위험 대비 기대 수익률로 봤을 때 최근 하락장에서 매력도가 커졌다. 올 상반기(1∼6월) 현재 국민은행의 ELS 판매실적은 11조원으로 1년 전 같은 기간(4조7000억원) 대비 134% 급증했다. 신한은행은 94% 늘어난 4조3400억원, 외환은행은 47% 증가한 1조6035억원이다.

박 팀장은 "주식형 펀드의 경우 떨어지는 구간을 고려해 3차례로 나눠 들어가야 한다"고 조언했다.

연광희 신한PWM 팀장은 개인종합자산관리계좌(ISA)에 대해 중고 소득자의 가입을 추천했다. 세금을 절세하면서도 하나의 계좌에서 예금ㆍ펀드 등을 관리하기 때문이다.

ISA는 가입자가 예ㆍ적금, 펀드 등 다양한 금융상품을 선택해 포트폴리오를 구성하고 통합 관리할 수 있는 계좌다. 200만원 초과에 대해 9% 분리 과세를 하고 최대 1억원까지 넣을 수 있다.

연 팀장은 "미국의 금리 인상이 늦춰질 것이라는 시각들이 있어 채권혼합형, 주식혼합형 상품도 괜찮은 편"이라며 "다만 앞으로 3~6개월 내로 기간을 설정하고 환매수수료가 없는 상품을 찾아 보면 좋다"고 말했다.

민혜정 우리은행 삼성동지점 투체어스 팀장은 금ㆍ달러와 같은 안전자산 비중을 높일 것을 강조했다. 민 팀장은 "원 달러 환율이 4월 대비 15% 가량 올랐다"며 "장래 불확실성에 배팅한다면 달러에 투자하는 것이 현명하다"고 설명했다.

다만 원자재 전망이 나빠 구리 등 천연자원 펀드는 권하지 않는 대신 확정금리ㆍ비과세 상품의 비중을 늘릴 것을 주문했다.

일반 고객의 경우 만 60세 이상을 제외하고는 비과세 혜택을 받을 수 있는 상품으로는 저축성보험이 대표적이다. 향후에 저금리가 지속될 경우 현재 최저보증이율 2.85%의 양로보험도 주목할 만하다. 보험 기간이 10년 이상 될 경우 비과세가 가능하다. 재형 저축도 비과세를 적용 받을 수 있지만 연봉 5000만원 이하의 급여소득자만 가입 할 수 있어 제한적이다.

민 팀장은 대출금리에 연동하는 뱅크론 펀드에 분산 투자하는 것도 추천했다. 뱅크론펀드는 미국 유럽 등의 변동금리부 대출채권에 투자해 수익을 내는 구조다. 3개월짜리 리보(국제금융거래의 기준이 되는 런던 은행 간 적용 금리)에다 가산금리를 더하는 방식이어서 현지 시중금리가 뛰면 추가 수익을 기대할 수 있다.

강구귀 기자

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![[현대차 美 40년 질주]](https://cwcontent.asiae.co.kr/asiaresize/308/2026020612350031914_1770348900.jpg)