M&A 관전포인트 두 가지

[아시아경제 박민규 기자] 하나금융지주의 외환은행 인수가 마무리 단계에 접어들고 있다. 금융당국은 론스타의 유죄 판결 가능성이 높다고 보고 론스타가 보유한 외환은행 지분을 강제 매각하도록 명령하는 방안에 대해 검토에 들어간 상태다.

내달 6일 선거공판을 앞두고 있는 외환카드 주가조작 사건에 대한 법원의 판결이 나오면 금융당국은 재판 결과에 따라 론스타의 대주주 적격성 심사와 함께 하나금융의 외환은행 인수 승인 여부를 결정해야 한다.

관전포인트는 크게 두 가지다. 징벌적 매각 명령이 가능한지 여부와 외환은행 인수가격이다.

◇징벌적 매각 명령 가능한가= 시장 일각에서는 론스타가 위법행위를 저지른 만큼 공개매각을 통해 경영권 프리미엄을 챙기지 못하도록 해야 한다고 주장하고 있다. 그러나 법적으로 매각 방식을 특정할 수 있는 근거가 없어 실현 가능성이 낮다는 관측이다.

은행법에 따르면 은행 대주주는 최근 5년간 공정거래법과 금융관련법 위반으로 처벌받은 사실이 없어야 한다. 론스타의 유죄가 확정되면 외환은행 대주주 자격을 잃게 되는 것이다. 이 경우 금융당국은 론스타가 보유한 외환은행 지분 51.02% 중 41.02% 이상을 6개월 안에 처분하라고 명령할 수 있다. 그러나 매각 방식에 대해서는 따로 명시하지 않고 있다.

법적 근거도 없이 금융당국이 론스타에게 징벌적 매각 명령을 내릴 경우 론스타가 국제소송에 나설 가능성이 크다. 외국자본에 대한 부정적 인식을 심어줘 국제시장에서 한국에 대한 거부감이 커질 수 있다는 점도 문제다.

하지만 금융당국 입장에서는 국내 정서도 무시할 수만은 없다. '변양호 신드롬'이 금융당국의 발목을 잡고 있기 때문이다.

금융당국이 매각 방식을 특정하지 않고 론스타에게 지분 매각 명령을 내릴 경우 론스타는 이미 하나금융과 맺은 외환은행 매매계약을 실행하면 된다.

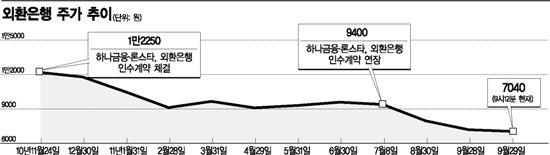

◇외환銀 인수가 재협상 나설까= 또 하나의 문제는 가격이다. 지난해 11월24일 하나금융과 론스타는 주당 1만4250원에 외환은행 주식매매계약(SPA)을 체결했다. 당시 외환은행 주가는 1만2250원이었다.

이후 하나금융과 론스타는 올 7월8일 계약을 연장하면서 주당 인수가격을 1만3390원으로 낮췄다. 그날 외환은행 종가는 9400원. 당시 외환은행의 고액배당으로 인한 가치하락 등을 반영해 가격을 깎았지만 주가 하락분은 반영되지 않았다. 외환은행의 주가 하락이 인수·합병(M&A) 진행에 따른 것일 뿐 기업가치가 하락한 것은 아니라는 판단에서였다.

그러나 최근 외환은행 주가가 7000원대까지 떨어지면서 인수가 재협상에 나서야 한다는 지적이 나오고 있다. 하나금융 외국인 주주들도 이 같은 의견을 피력한 것으로 알려졌다.

김승유 하나금융 회장도 28일 외환은행 인수가 재협상 여부에 대해 "모든 게 시장 상황에 따라 가변적"이라며 가격 조정에 나설 것임을 시사했다.

박민규 기자 yushin@

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![또 19억 판 아버지, 또 16억 사들인 아들…농심家 '셋째 父子'의 엇갈린 투심[상속자들]](https://cwcontent.asiae.co.kr/asiaresize/308/2026013009165322085_1769732214.jpg)

![쿠팡 잡으려고 대형마트 새벽배송…13년 만의 '변심'에 활짝 웃는 이곳[주末머니]](https://cwcontent.asiae.co.kr/asiaresize/308/2025042307522530624_1745362344.jpg)