3개월도 채 되지 않아 1555억원 발행, 시중금리보다 높으면서 원금보장

[아시아경제 진희정 기자]최근 증권사들이 틈새상품으로 잇따라 주가연계파생결합사채(ELB)를 내놓으면서 투자자들의 관심을 끌고 있다.

ELB는 기존에 발행되던 '원금보장형 ELS'와 비슷하지만 지난 9월부터 개정된 자본시장법이 적용돼 원금이 보장되는 ELS를 채권으로 분류하면서 탄생했다. 원금손실구간 진입(Knock in) 가능성도 줄였다. 즉 시중 금리보다는 높으면서 잦은 변동성을 피하고 원금을 보장받을 수 있도록 한 것.

수익성 부진에 시달리는 증권사 입장에선 새로운 먹거리로, 금리보다 높은 안정적인 수익을 기대하는 투자자에겐 적합한 투자처로 인식되면서 큰 인기를 얻고 있는 것으로 풀이된다.

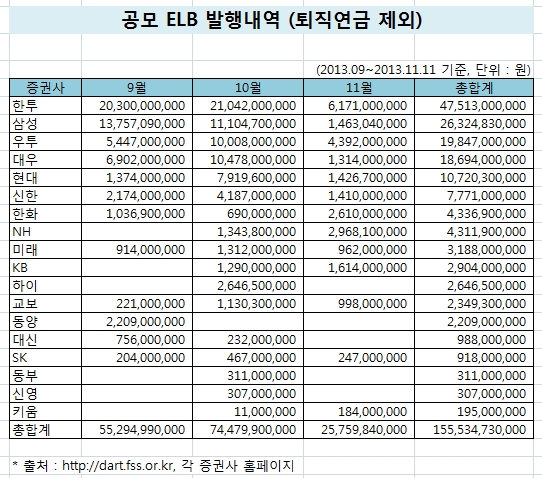

19일 금융감독원 전자공시시스템에 따르면 이달 11일까지 3개월 동안 18개 증권사에서 총 1555억원의 ELB(퇴직연금 제외)를 발행했다. 9월 552억원, 10월 744억원에 이어 이달 들어서도 약 300억원을 발행했다.

증권사 한 관계자는 "투자등급이 안전한 회사채를 기본으로 주가와 연계돼 투자를 하게 되는데, 약정한 수준의 비율만큼 투자해 기본 수익률을 만들면 옵션으로 만기 시점의 주가지수와 연동해 추가 수익률을 제공하고 있다"고 설명했다. 그는 이어 "원금 보장 뿐만 아니라 2~3%, 많게는 10%까지 금리를 추가로 보장한다는 점에서 투자자의 관심이 높다"고 덧붙였다. 주가가 떨어졌다 하더라도 원금이 보장될 뿐만 아니라 몇가지 조건만 충족되면 플러스 알파의 수익을 넉넉하게 낼 수 있는 금융상품이란 얘기다.

특히 만기가 1년~1년 6개월, 3년 정도로 다른 금융상품에 비해 상대적으로 짧은데다 원금손실 위험을 최소화했다는 점에서도 매력을 갖고 있다.

다만 원금에 추가 수익률까지 확보하기 위해서는 투자금을 중도 상환없이 만기까지 끌고 가야한다. 중도 상환시 최초 매입했던 채권 등의 가격이 기존보다 낮으면 손실이 발생할 수 있다.

ELB상품을 준비중인 증권사 관계자는 "ELB는 상품 구조가 복잡하고 상환이나 수익 조건에 대해서는 쉽게 이해하기 어렵기 때문에 판매지점에서 충분한 설명을 들은 뒤 가입하는 것이 좋다"며 "특히 원금손실을 피하기 위해서는 만기까지 자금이 묶여 있어야하는 만큼 세밀한 자금을 계획을 세우고 투자해야 한다"고 조언했다.

진희정 기자 hj_jin@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)