M&A 성패 여기에 있다 <상>

하이마트·대우건설 등 입찰가 2위업체 선정

도덕성·고용보장 등 비재무적요소 비중확대

[아시아경제 김혜원 기자]우리나라 대형 인수ㆍ합병(M&A) 시장에서 몇 년 새 인수 가격 외에 성패를 가르는 또 다른 중요한 요소가 급부상했다. 바로 기업의 도덕성과 인수 의지, 시너지 효과 및 노사 관계 안정성 등 비가격 측면이 그것. 무조건적인 가격 싸움이 아닌 기업들의 위법 경력 등 비재무적 요소가 M&A의 중요한 평가 잣대로 떠오른 것이다. 대우건설 인수전 당시 정부 관계자가 밝힌 "국민 혈세가 들어간 기업인만큼 윤리 잣대는 필요하다"는 발언은 M&A 시장에 시사하는 바가 컸다.

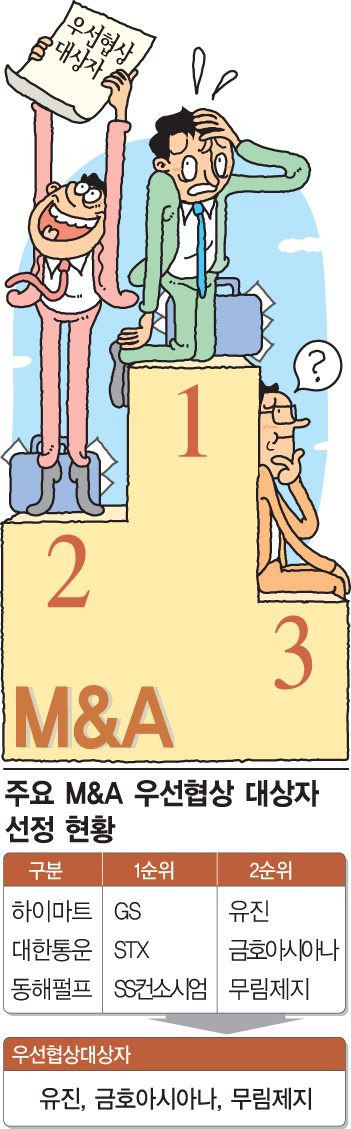

실제 이후 진행된 대형 M&A에서 가장 높은 가격을 제시한 기업을 제치고 차순위 기업이 우선협상대상자로 선정된 사례가 나오면서 비가격 요소가 '캐스팅 보트'가 되기도 했다. 하이마트, 대한통운 등 주요 매물의 우선협상대상자가 모두 입찰 가격에서 2위 금액을 써낸 기업들이 선정된 것이 대표적인 사례다. 하이마트 인수전을 놓고 GS는 더 많은 돈을 써냈지만 막판 경합에서 고배를 마셨다.

유진그룹은 낮은 입찰가에도 불구하고 하이마트 고용 보장 등 무형적 요인이 고려돼 우선협상대상자로 선정됐다. 즉 유진그룹은 중복 사업이 없어 가점을 받은 반면 GS와 롯데는 기존 유통 사업부가 있어 구조조정이 불가피하다는 점이 감점 요인으로 작용했다는 게 업계 일반적 시각이다. 캠코 관계자는 "비가격 기준이 본격적으로 도입된 것은 대우건설 인수전 때"라며 "이후 최고가를 제시한 기업이 우선협상대상자로 선정된다는 M&A 시장 공식이 깨지고 있다"고 말했다.

대우건설 인수전이 한창 진행 중이던 2006년 4월 당시 김우석 캠코 사장은 "만약 도덕성 문제로 -10점을 받았을 경우 이를 만회하기 위해서는 입찰가의 15% 정도를 더 써내야 한다"고 말한 바 있다. 이는 대우건설 입찰가가 6조원대인 점을 감안하면 감점 10점은 경쟁사보다 8000억원 이상 더 써내야만 했던 것. 더욱이 인수 후 시너지와 고용 보장 문제 등에서도 점수를 낮게 받는다면 경우에 따라 경쟁사보다 1조원 이상 더 써내야 했다는 결론이다.

이번 현대건설 인수전에도 동일한 평가 배점이 부여된다면 현재 입찰 예상가 3조5000억~4조원의 15%인 최소 5000억원 이상의 패널티가 적용된다는 단순 계산이 나온다.

그렇다면 현대건설 인수전에서 한 치 양보 없는 신경전을 벌이고 있는 현대그룹과 현대차그룹은 어떨까. 현대그룹은 경쟁 상대인 현대차그룹에 비해 자금 조달 능력에서 열세라는 평가다.

하지만 비재무적 평가 요소에서는 비교 우위에 있는 편이다. 정몽구 현대차그룹 회장은 지난 2006년 비자금 조성 및 횡령의 위범 혐의로 징역 3년의 실형을 선고받은 바 있고 당시 글로비스 주식 2250만주(1조원 상당)를 사회공헌 비용으로 출연키로 한 내용도 아직 진행 중이기 때문이다. 국내 시공 능력 19위의 종합 건설사 현대엠코를 보유하고 있는 점은 사업 중복의 우려가 있다.

현대건설 본 입찰이 한달여 앞으로 다가왔다. 재계 고위 관계자는 "M&A의 가장 큰 후유증으로 지적되는 '승자의 저주' 혹은 '특혜 의혹' 시비에서 자유롭기 위해서는 우선협상대상자 선정 기준에서 재무적 평가 요소와 비재무적인 사항에 대한 비중을 적절히 안배해야 할 것"이라고 조언했다.

김혜원 기자 kimhye@

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)