기술금융 투자형으로 확대…스튜어드십코드 본격 시행

[아시아경제 임철영 기자]금융당국이 활발한 투자와 원활한 회수가 가능한 자본시장 생태계 조성에 나선다. 지난 25일부터 시작된 크라우드펀딩 활성화를 비롯해 거래소 인수합병(M&A) 중개망 구축, 투자형 기술금융 활성화 등 과제를 선정해 중점 추진할 방침이다.

27일 금융위원회는 올해 업무계획을 통해 자본시장활성화를 위한 이 같은 중점 추진과제를 선정했다. 정기적으로 과제 이행상황을 점검하고 새로운 개혁과제를 발굴할 '금융개혁 추진위원회'도 별도로 설치했다.

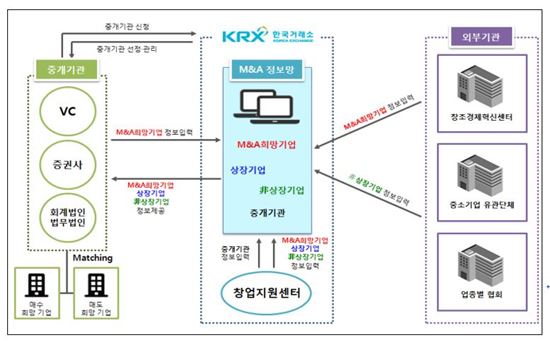

금융위는 우선 거래소의 기능을 확대해 거래소 내 인수합병(M&A) 중개망을 구축하기로 했다. M&A 희망기업을 비롯해 상장기업과 비상장기업 정보를 통합 제공하는 일종의 원스톱(One-Stop) 플랫폼이다. 일정한 요건을 갖춘 증권사, 법무법인, 회계법인, 벤처캐피탈(VC) 등의 중개기관이 M&A 정보망을 통해 매도기업과 매수기업을 연결하고 자문·컨설팅 서비스를 제공하는 구조다.

거래소는 M&A 중개망을 구축하고 전문인력 보유여부 등을 판단해 중개기관을 선정하는 역할을 맡는다. M&A 중개망에는 창조경제혁신센터, 창업지원센터, 중개기업 등이 입력한 관련기업의 형태, 업종, 주요 제품, 경영실적, 희망가격 등 정보가 게시된다.

김용범 금융위 사무처장은 "상장(예정)기업 정보 등을 보유한 거래소 내 M&A 중개망을 구축해 M&A시장 활성화에 기여하기 위한 목적"이라며 "크라우드펀딩기업부터 상장기업까지 포괄하는 다양한 기업정보를 통합해 제공하고 M&A관련 탐색비용을 절감하고 성사율을 높일 것"이라고 설명했다.

금융위는 초기기업(스타트업)을 육성하기 위해 지난 25일부터 시행된 크라우드펀딩 제도 활성화에도 나선다. 이미 관계부처와 합동으로 투자대상 기업을 한 번에 확인할 수 있는 기업투자정보마당을 오픈하고 혁신센터를 통해 우수 기업을 중개업자에 상시 추천할 수 있는 시스템을 구축했다.

앞으로 안내사이트와 회수시장을 마련해 일반투자자의 참여를 확대하고 전문투자자 참여환경을 조성할 방침이다. 금융위는 중개업자 사이트와 연결이 가능한 크라우드넷과 자금회수를 위해 'K-OTC BB'에 전용 거래플랫폼 등 개설에 이어 펀딩 성공기업을 지속적으로 지원할 200억원 규모의 매칭펀드도 조성할 계획이다.

김 사무처장은 "신생 창업기업이 우수한 아이디어만으로도 자금조달이 가능해 창업과 사업화의 기회가 확대되고 청년 일자리 창출에 기여할 것으로 기대한다"고 말했다.

전통적인 대출의 형식을 탈피하지 못했던 기술금융을 투자형으로 확대하는 방안도 추진한다. 우수 기술기업이 대출뿐만 아니라 원활한 투자자금을 조달할 수 있는 환경을 조성하기 위해서다.

이를 위해 금융위는 기술금융 투자펀드를 조성하고 금융회사에 대한 인센티브를 강화할 계획이다. 우선 1000억원 규모로 신규 기술금융 펀드를 조성하고 지난해 조성한 4510억원 규모의 기술가치평가 투자펀드와 2060억원 규모의 지식재산권투자펀드의 투자를 본격화할 방침이다. 지난해 이들 투자펀드는 각각 445억원, 275억원을 투자하는 데 그쳤다.

이어 은행권 기술금융 평가항목 내 '기술기반 투자' 평가 비중을 현행 10%에서 15%로 상향해 기술금융 투자를 유도할 계획이다. 기술금융 평가 우수은행은 앞으로 신·기보 출연료 인하와 온렌딩 대출한도 상향 등 인센티브를 받을 수 있다.

김 사무처장은 "우수 기술기업에 대한 기술금융 투자방식의 자금공급을 통해 경영여건을 개선하고 국가 성장 동력으로 육성하겠다"고 설명했다.

한편 금융위는 기관투자자 주주권행사 준칙(스튜어드십코드)를 본격 시행할 방침이다. 영국을 비롯해 캐나다, 일본, 유럽자산운용협회 등은 지난 2010년부터 기관투자자의 적극적인 역할과 책임을 규정한 모범규준을 도입한 상황이다.

금융위는 앞서 '원칙 준수, 예외 설명(comply or explain)' 방식을 채택하고 7가지 세부원칙을 공시했다. 7가지 세부원칙은 수탁자 책임 정책 제정·공개, 이해상충 방지 정책 제정·공개, 투자대상 회사에 대한 지속적 점검·감시, 수탁자 책임활동 수행에 관한 내부지침 마련, 수탁자 책임 이행을 위한 전문성 확보, 의결권 정책 제정·공개, 의결권 행사내역과 사유 공개, 의결권 행사, 수탁자 책임 이행활동 보고·공개 등이다.

김 사무처장은 "우리나라의 경우 기업지배구조 관련 이슈가 지속 제기되는 가운데 기과투자자의 견제기능이 미흡하다는 지적이 있었다"며 "기관투자자 견제 강화 장치로 기업 지배구조 선진화와 자본시장 매력도 제고에 따른 자본시장 활성화 효과가 기대된다"고 강조했다.

임철영 기자 cylim@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![[현대차 美 40년 질주]](https://cwcontent.asiae.co.kr/asiaresize/308/2026020612350031914_1770348900.jpg)