운용자산이익률보다 보험부채 적립이율 높아 발생…전년比 개선됐지만 리스크 관리 필요

금감원, 장기보험 판매하는 39개 생보사, 손보사 대상 조사 결과 발표

5.0% 고금리 확정이율 계약 비중 높은 생보사, 손보사보다 역마진 리스크 더 커

[아시아경제 임선태 기자]지속된 저금리 기조에 보험회사가 지난해에도 금리 역(逆)마진 상태를 벗어나지 못한 것으로 나타났다. 금융 당국은 보험회사의 역마진 리스크 극복을 돕기 위해 투자부문 손익관리 자구노력을 적극 지원할 방침이다.

2일 금융감독원에 따르면 지난해 보험회사 운용자산이익률에서 보험부채 적립이율을 뺀 금리차 역마진은 0.4%p를 기록했다. 전년 대비 0.1%p 개선됐지만, 여전히 마이너스 수익구조다. 운용자산이익률, 보험부채 적립이율은 4.4%, 4.8%다.

운용자산이익률은 보험회사 보유 자산으로 얼마만큼의 수익을 냈는지 알아보는 지표다. 높을수록 좋다. 보험부채 적립이율은 고객에 돌려줘야 하는 보험료적립금에 대한 이율을 의미한다. 과거 고금리 상품을 경쟁적으로 판 보험사들이 이후 발생한 저금리 기조에 약속했던 금리를 주기 어려워지면서 생긴 현상이 금리 역마진이다.

금융감독원은 "장기적으로 이율을 보증하는 보험부채와 달리 운용자산은 상대적으로 단기로 운용되고 있어 저금리 상황이 지속될 경우 투자부문 손익 관리가 어려운 상황"이라고 설명했다.

이어 금감원은 "투자부문 금리차와 손익에 대한 주기적인 분석을 통해 보험회사 금리 역마진 발생여부에 대한 모니터링을 강화하고, 투자손익 제고를 위한 자산운용 규제 완화도 계속 추진할 것"이라고 했다.

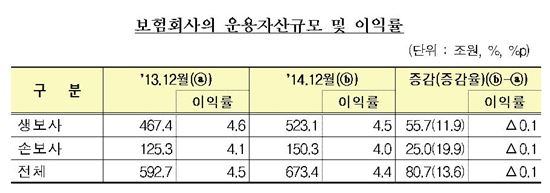

지난해 말 기준 보험회사의 운용자산 규모는 673조4000억원으로 전년 대비 13.6% 증가한 것으로 나타났다. 생명보험사 운용자산은 523조1000억원, 손해보험사 운용자산은 150조3000억원으로 집계됐다.

생보사, 손보사 운용자산 구성을 살펴보면 생보사의 경우 ▲채권 295조5000억원(56.5%) ▲대출 97조6000억원(18.7%) ▲외화증권 31조7000억원(6.1%)였고, 손보사는 ▲채권 58조1000억원(38.7%) ▲대출 41조7000억원이었다.

생보사, 손보사의 운용자산이익률은 전년 대비 각 0.1%p 하락한 4.5%, 4.0%를 기록했다.

같은 기간 보험부채인 보험료적립금 규모는 전년 대비 11.0% 증가한 564조8000억원으로 집계됐다. 생보사, 손보사의 보험료적립금은 9.5%, 16.9% 증가한 38조6000억원, 17조4000억원이다.

특히 생보사의 경우 5.0% 이상 확정이율 계약 비중이 31.9%에 달해, 투자부문 역마진 리스크에 대한 지속적 관리가 요구됐다. 손보사는 고금리 계약이 3.1%로 적어 생보사에 비해 금리 리스크 관리가 용이한 것으로 나타났다.

금감원은 "생보사의 5.0% 이상 고금리 확정형 잔액 141조8000억원 중 70.9%인 100조5000억원을 대형사가 보유하고 있다"며 "체계적인 관리가 필요하다"고 덧붙였다.

생보사, 손보사의 지난해 보험료적립금 적립이율은 전년 대비 각 0.3%p 하락한 5.0%, 3.8%로 집계됐다.

한편 금감원의 이번 조사 대상은 장기보험을 판매하는 39개 생보사, 손보사다.

임선태 기자 neojwalker@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)