한치 앞도 못본 가계부채 개선안에 불만 커져

[아시아경제 김혜민 기자] 한국은행의 기준금리 인하 조치에 고정금리 대출을 유도해온 금융당국의 주택담보대출 정책이 길을 잃고 있다. 금융당국의 행정지도에 따라 고정금리 대출을 적극 권유해온 은행은 곤란한 입장에 처했다. 하지만 전문가들은 주택담보대출의 경우 장기대출인 만큼 소폭의 금리차이에 지나치게 민감할 필요가 없다고 조언하고 있다.

21일 금융권에 따르면 한은이 기준금리를 기존 연 2.50%에서 2.25%로 낮춤에 따라 고정금리 대출 확대를 강조한 금융당국의 주택담보대출 정책에 불만이 쏟아지고 있다. 기준금리가 낮아질 상황은 고려하지 못한 채 고정금리 대출 확대만을 밀어붙였다는 것이다.

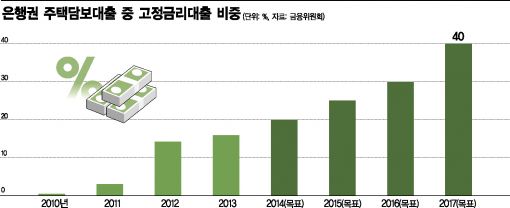

금융위원회는 지난 2월 주택담보대출 중 고정금리 대출비중을 대폭 상향하겠다는 내용의 가계부채 구조개선안을 내놨다. 지난해 15.9%였던 고정금리 대출 비중을 2017년까지 40%로 늘리겠다는 구체적인 목표수치도 발표했다. 연도별 목표도 올해 20%, 내년 25%, 2016년 30%로 당초 목표보다 높여 잡았다. 2011년부터 추진해온 고정금리 대출비중 확대정책의 일환이었다.

금융당국은 당시만 해도 기준금리가 올라갈 유인이 더 크다고 판단했다. 저금리 기조로 인해 순이자마진(NIM)은 바닥을 찍고 있었다. 양적완화 종료를 앞둔 미국의 조기 금리인상 가능성도 꾸준히 거론됐다. 당국은 대책발표 후 곧바로 시중은행에 고정금리와 준고정금리 대출 확대 지침을 내렸다. 은행들은 경쟁적으로 고객들에게 고정금리 대출을 권유했고 그 결과 고정금리 대출 비중은 가파르게 올라갔다.

한은에 다르면 가계대출 중 잔액기준 고정금리 비중은 올 2월 21%에서 6월 25.7%로 올랐다. 자료를 집계하기 시작한 2009년 12월 이래 가장 높은 수치다. 금융당국이 자체 산정하고 있는 주택담보대출 중 고정금리 비중과는 산정 범위에 차이가 있지만 추세는 거의 유사하다.

문제는 고정금리 대출 확대 추세와 달리 시중금리는 급격히 하락하고 있다는 점이다. 2010년 연 5%였던 신규 주택담보대출 금리는 2011년 4.92%, 2012년 4.63%, 지난해 3.86%로 떨어졌고 올 6월에는 3.58%까지 주저앉았다. 금리가 오를 거라는 은행의 말만 믿고 고정금리 대출을 받은 고객들은 최근 3년 동안 1.34%포인트에 달하는 대출금리 하락 혜택을 놓은 셈이다. 2억원의 대출을 받은 고객이라면 대출이자가 1%포인트 차이만 나도 한해 200만원의 이자를 더 내야한다.

이런 상황에 한은의 기준금리 인하 조치까지 겹치면서 고정금리 대출자들의 이자부담은 상대적으로 가중될 전망이다. 금융감독원은 이번 기준금리 인하 조치로 인해 약 9000억원의 가계대출 이자 경감 효과가 발생할 것으로 추산했다. 1인당으로 따지면 연간 11만4000원의 이자비용이 줄어든다.

한편 금융위는 연말까지 고정금리 대출 비중을 20%로 확대하겠다는 의지를 굽히지 않고 있다. 금융위 관계자는 "시중금리가 내려간다해도 이를 반영한 고정금리 대출 상품이 새로 나오게 되면 기존 고정금리 대출자가 이를 갈아타는 등 고정금리 대출 전체 비중에는 크게 영향을 미치지 않을 것"이라고 말했다.

시중은행 대출담당자 역시 "우리나라 기준금리 2%는 사실상 미국의 제로금리와 같은 수준으로 봐야 한다"며 "현 시점에서 고정금리를 변동금리로 갈아타는 것이 무조건 바람직하다고 보기 힘들다"고 조언했다.

김혜민 기자 hmeeng@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)