이제 경기회복 구간 진입…회복 기간 더 길어질 수도

주식·위험자산 중장기 상승 가능성

[아시아경제 박미주 기자]금융시장에 10년에 한번 꼴로 위기가 온다는 '10년 주기설'이 있다. 올해는 2007~2008년 미국 서브프라임 사태가 일어난 지 10년째 되는 해다. 이에 10년 주기설에 따라 올해와 내년을 전후로 글로벌 금융시장이 심각한 위기에 노출되고, 그 동안 돈을 풀면서 유동성의 힘으로 급등했던 주식, 채권, 부동산 등에 심각한 충격이 올 것이라는 얘기도 있다. 그러나 이런 10년 주기설은 현실화되기 어렵다는 분석이 나왔다.

4일 NH투자증권은 "현재 금융시장에서 언급되고 있는 10년 주기설이 단기간에 현실화되기는 어렵다"고 밝혔다.

경기사이클상 10년 주기설의 근간인 주글라 파동의 기본 전제 '설비투자'가 초기 단계에 불과하다는 것, 금융사이클 상 금융위기 이후 나타난 2단계가 너무 길었다는 점, 현재 글로벌 금융시장은 빚이 너무 많다는 점 등 때문이다.

먼저 주글라 파동을 보면 미국 설비투자 사이클이 현재 확장 또는 침체라기보다는 투자가 조금씩 회복되는 초기구간으로 볼 수 있다고 판단했다. 강 연구원은 "주글라 파동에서 말하는 설비투자 사이클상 고점은 아니다"며 "재고와 고용, 소비가 회복이 좀 더 진행된 다음에 걱정해도 늦지 않다"고 봤다.

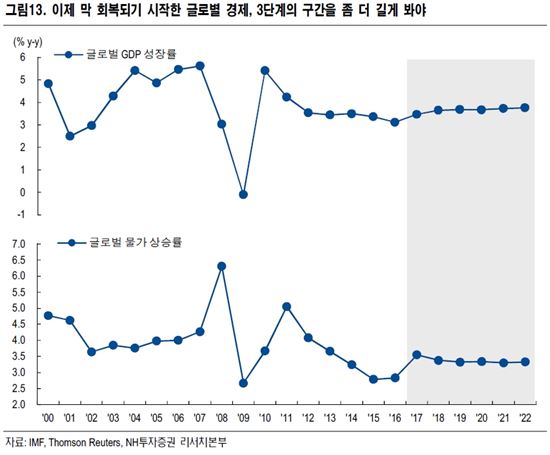

금융사이클 측면에서 봐도 위기가 당장 나타나지 않을 것이란 분석이다. 금융사이클은 총 3단계로 구분된다. 1단계는 금융위기를 전후로 나타나는 V자형 회복구간, 2단계는 안정화 국면으로 불리는 뉴노멀(Moderation) 구간, 3단계는 경기가 정상적으로 회복되는 구간이다. 통상 1단계에는 2~3년, 2단계에는 3~5년, 3단계에는 1~2년 정도가 소요된다. 1차 오일쇼크가 있었던 1970년대, 중남미 금융위기가 나타난 1980년대, 아시아 금융위기와 IT버블이 터진 1990년대 후반의 경우다.

그러나 서브프라임 사태 이후 1단계에는 과거와 같이 2~3년이 소요된 반면, 2단계에는 과거 평균치인 3~5년을 훌쩍 넘긴 6~7년 정도가 소요됐다. 이제야 막 물가가 오르고 경기회복 조짐이 보이는 3단계에 진입했다. 강 연구원은 "2국면은 저성장 저물가, 3국면은 물가와 경기의 동반상승이 나타난다"며 "2단계가 과거 어느 때보다도 길었다(6~7년 소요)는 점은 앞으로 나타날 3단계 역시 과거와 다른 패턴을 보일 가능성이 존재한다"고 짚었다.

선진국들의 빚이 너무 많아 정책 당국자들 입장에서 경기 하강을 용인하기 어렵다고도 했다. 강 연구원은 "미국과 유럽, 일본이 디플레이션을 방어하기 위해 천문학적인 돈을 풀었고, 이로 인해 GDP 대비 국가부채 비율이 대부분 100%를 상회한다"며 "실탄이 부족한 글로벌 정책당국자들이 단기적으로는 버블을 용인하더라도, 최악의 상황이 초래될 수 있는 경기하강을 더 두려워할 것"이라고 전했다.

이에 주식 등 위험자산 가치가 중장기적으로 오를 가능성을 열어둬야 한다고 진단했다. 강 연구원은 "현재 진행 중인 글로벌 경제의 회복과 이머징 중심의 주식시장 강세가 예상보다 긴 호흡이 될 수 있다"며 "점진적이고 완만한 경기 회복이 예상되고, 이 과정에서 주식 등 위험자산에 대한 긍정적인 접근이 필요한 시점"이라고 판단했다.

박미주 기자 beyond@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![[속보]장동혁, 李대통령-여야 대표 오찬회동 불참키로](https://cwcontent.asiae.co.kr/asiaresize/308/2026021209031539661_1770854595.png)