"이탈리아 사례 안 따라가려면…정부 정치적 부담 줄일 필요"

[아시아경제 이지은 기자]은행에 위기가 닥쳤을 때 주주와 채권자가 손실을 분담하는 '베일인(bail-in)' 제도를 도입할 경우, 예금채권 우선변제 등 제도적 장치가 필요하다는 주장이 나왔다.

한국개발연구원(KDI)은 16일 'KDI 포커스'에서 "최근 발생한 이탈리아의 은행위기는 은행 채권자의 상당수가 일반 국민인 경우 베일인 제도가 유명무실해질 수도 있음을 보여준다"며 제도적 장치의 필요성을 역설했다.

황순주 KDI 연구위원은 "이탈리아는 이미 베일인 제도를 법제화했음에도 불구, 위기가 발생하자 부실은행에 대한 구제금융을 시도했다"며 "이는 채권자의 다수가 지역주민들이어서 채권자 손실부담에 대한 정부의 정치적 부담이 매우 컸기 때문"이라고 말했다.

올해부터 베일인 제도를 도입하는 우리나라도 은행 채권자의 대다수가 일반 국민인 예금자로 구성되어 있어, 이탈리아의 사례를 타산지석으로 삼아야 한다는 게 황 연구위원의 주장이다.

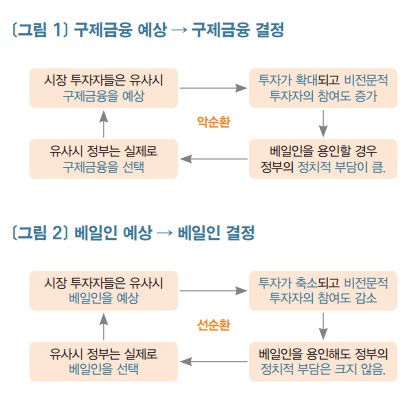

투자자들이 베일인 체제 하에서도 여전히 구제금융을 기대할 가능성이 높기 때문이다. 황 연구위원은 시장이 구제금융을 예상하면 정부도 실제로 구제금융을 선택하고, 시장이 손실부담을 예상하면 정부도 손실부담을 용인할 가능성이 높다며 시장의 기대치를 조정하기 위한 별도의 조치가 필요함을 역설했다.

정부가 구제금융이 아닌 베일인이 이뤄질 것이라고 홍보에 나설 수도 있겠지만, 시장 참가자들이 과거 경험을 떠올리며 이를 믿지 않을 가능성이 높기 때문에 정부의 정치적 부담을 줄이는 제도를 마련하는 것이 최선이라는 것이다.

정부의 정치적 부담을 줄여주는 제도적 장치로는 ▲예금채권 우선변제 ▲투자자 자격요건 강화 ▲코코본드 준칙주의 도입 등을 들었다.

예금채권 우선변제 제도를 도입할 경우 정치적 부담이 상대적으로 작은 대상인 일반 채권자만 손실을 부담하며, 일반 예금자의 손실부담폭은 줄어들거나 사라진다. 단 일반 채권자를 과도하게 차별하면 위헌 소지가 있으므로, 우선변제 적용범위를 개인이나 중소기업 등 정책적 배려가 필요한 예금주에 국한해야 한다.

또 은행채와 코코본드에 대한 투자자 자격요건을 강화하는 방안 역시 비전문 투자자가 은행채에 투자하는 것을 막을 수 있어 베일인 실행 가능성을 높일 수 있다.

은행의 보통주자본비율이 미리 정한 기준치를 하회하면 손실분담조치가 발동되는 '준칙형 코코본드' 역시 정부가 직접 손실분담을 결정하지 않아 정치적 부담을 덜어준다는 설명이다.

이지은 기자 leezn@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![오입금 된 비트코인 팔아 빚 갚고 유흥비 쓴 이용자…2021년 대법원 판단은[리걸 이슈체크]](https://cwcontent.asiae.co.kr/asiaresize/308/2026021014460536494_1770702365.jpg)