[아시아경제 강구귀 기자] 캠코가 국내 해운사 소유 선박 5척을 추가 인수했다. 지난 5월 2척 인수에 이은 것으로, 올해 총 1100억원 규모의 유동성을 해운사에 지원하게 됐다.

캠코는 13일 서울지역본부에서 선순위 대출 참여 4개 국내외 금융회사와 4개 국내 해운사와 파나막스 벌크선 5척 인수에 대한 ‘한국 토니지 3호~7호 선박펀드’의 본계약을 체결했다.

각 해운사는 금융회사와 캠코의 선후순위 금융 지원 등 총 983억원(약 8570만 달러) 규모로 조성된 펀드를 통해 기존 고금리 또는 단기 선박금융을 상환한다. 장기 선박금융으로 전환해 재무구조 안정을 도모하게 된다.

이번 인수하는 선박은 주로 파나막스 벌크선이다. 파나막스 벌크선은 파나마운하를 통과할 수 있는 최대 크기의 화물선을 말한다. 캐나다, 인도네시아 등 주요 석탄 항구에서 들여오는 국내 발전공기업(남부발전, 남동발전, 중부발전)의 발전용 유연탄을 수송하는데 투입돼 국가 전략물자의 안정적 공급에 기여할 예정이다.

이종진 캠코 이사는 “정부의 선박은행 조성정책에 대한 국내 발전공기업의 적극적 지원 및 긴밀한 협업을 통해 이번 계약 성사를 이끌어 냈다”며 “지난 5월 2척 인수에 이어 금번 5척의 추가 인수를 통해 국내 해운사는 선박금융 비용절감과 내부 유동성을 확보하고, 외국계 은행의 선순위 참여를 통한 해운사의 대외 신용도 제고 등의 효과가 기대된다”고 말했다.

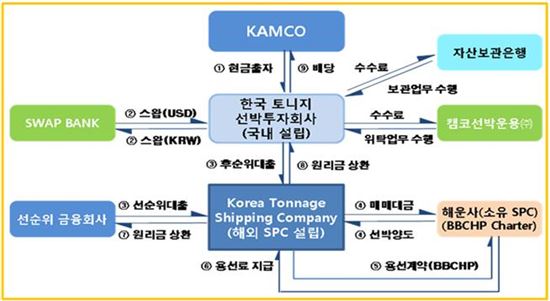

한편, 캠코는 5년간 매년 1000억원 규모로 국내 해운사의 선박을 매입한다. 국내 해운사의 선박금융 비용 절감과 유동성 지원을 위해서다. 선박 매입은 캠코의 자회사 캠코선박운용이 전담해 관리하기로 했다. 캠코는 배를 인수 할 때마다 캠코 선박투자회사(선박펀드)를 만들고 이에 전액 출자하기로 했다. 그 출자금으로 SPC(특수목적법인)에 후순위 대출을, 금융회사는 선순위 대출을 각각 제공한다. SPC는 해운사에 선박매매대금 지급하고, 용선료를 받는 계약을 체결한다. 다만 해운사가 선순위 대출 원리금을 상환하면 선박 소유권을 재취득하게된다. 일종의 세일즈 앤 리스백 방식이다.

강구귀 기자 nine@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![데려올 때 38만원, 떠나보낼 때 46만…가슴으로 낳아 지갑으로 키우는 반려동물[펫&라이프]](https://cwcontent.asiae.co.kr/asiaresize/308/2026020509403529611_1770252035.jpg)