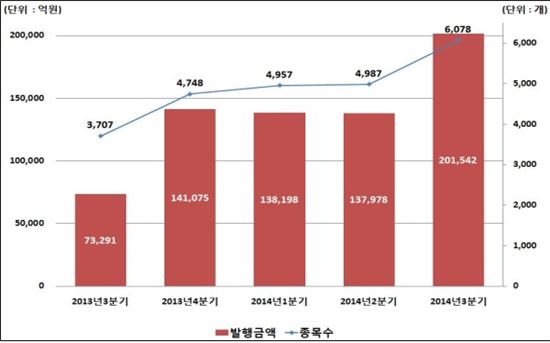

[아시아경제 이현우 기자]올해 3분기 주가연계증권(ELS) 발행 금액이 직전 분기 대비 46% 이상 증가한 것으로 나타났다. 이는 지난 8월 한국은행의 기준금리 인하 이후 예금금리가 초저금리로 떨어져 기존 은행 예금자금의 이동에 따른 풍선효과인 것으로 분석됐다.

8일 한국예탁결제원에 따르면 지난 3분기 ELS 발행금액은 직전분기 대비 46.1% 늘어난 20조1542억원으로 집계됐다.

지난 8월 한은의 기준 금리를 2.50%에서 2.25%로 인하한 이후 시중은행의 예·적금 금리가 1%대까지 떨어지면서 상대적 고금리를 제공하는 ELS 등의 파생결합증권이 투자 대안으로 부각된 것으로 풀이된다.

발행형태별로는 공모발행이 11조2964억원으로 전체 발행금액의 56%를 차지했고 사모발행은 8조8578억원으로 44%를 차지했다. 저금리 고착화로 자산을 예·적금에 묻어두던 개인투자자들이 ELS 시장에 신규 유입되면서 공모 발행금액이 직전분기 대비 45.3% 늘어났다.

원금보전형태별로 살펴보면 원금비보전형이 15조9803억원으로 전체 발행 금액의 79.3%를 차지했다. 이는 직전분기 대비 53.3% 증가한 수치다. 주식시장의 낮은 변동성 및 주가 정체로 투자자들이 리스크를 부담하더라도 상대적으로 수익률이 높은 원금비보전형 ELS에 몰린 것으로 해석된다. 전액보전형은 3조9601억권으로 19.6%를 차지하며 직전 분기대비 24% 늘어난 것으로 나타났다.

기초자산별로는 코스피200, 홍콩항셍기업지수(HSCEI), 유로스톡스50지수 등 지수를 기초자산으로 하는 ELS가 전체 발행금액의 96.6%로 압도적이었다. 개별주식을 기초자산으로 하는 ELS는 1.6% 수준이었다.

증권사별 ELS 발행규모에서는 우리투자증권이 3조3063억원을 발행하며 1위를 기록했고 KDB대우증권(3조1863억원), 신한금융투자(2조3755억원) 등이 뒤를 이었다. 상위 5개 증권사의 ELS 총 발행금액은 12조1896억원으로 전체 발행금액의 60.5%를 차지한 것으로 나타났다.

한편 ELS 총 상환금액도 17조5976억원으로 직전분기 대비 63.7% 늘어난 것으로 집계됐다. 상환 유형별로 살펴보면 조기상환이 14조5791억원으로 전체 상환금액의 82.8%, 만기상환과 중도상환은 각각 2조5436억원, 2749억원으로 14.5%, 2.7%를 차지했다.

이현우 기자 knos84@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![北 김정은 얼굴 '덥석'…'예뻐해 함께 다닌다'는 김주애가 후계자? 아들은?[양낙규의 Defence Club]](https://cwcontent.asiae.co.kr/asiaresize/308/2023042407464898154_1682290007.jpg)

![잘못 봤나? 가격표 다시 '확인'…등장할 때마다 화제되는 이부진 '올드머니룩'[럭셔리월드]](https://cwcontent.asiae.co.kr/asiaresize/308/2026010919492186081_1767955761.jpg)