91일물 CP 금리 4% 돌파

강원도, 레고랜드 ABCP 채무보증 거부

기관 투자자 반발에 수습

"A1 등급도 불신 커졌다"

[아시아경제 황윤주 기자] 채무불이행이 발생한 레고랜드 부동산 프로젝트파이낸싱(PF) 자산유동화증권(ABCP) 사태로 인해 단기자금과 회사채 시장 전반으로 자금 경색이 심화하고 있다. 미국과 한국 중앙은행이 공격적으로 기준금리를 인상하는 가운데, 지방 정부의 지급보증 거부 해프닝이 민간 자금 시장에도 찬물을 끼얹으면서 기업어음(CP)과 회사채 금리가 급등하는 추세다. 수십조 원 규모의 PF-ABCP 만기가 대기하고 있어, 자금시장 경색이 지속되면서 증권사의 유동성 위험으로 이어질 것이라는 우려도 나온다.

◆불안한 자금 시장에 ‘레고랜드’ 파장

20일 금융투자협회에 따르면 91일물 CP 금리는 전일(19일) 4.02%(신용등급 A1 기준)로 마감했다. 91일물 CP가 4%를 넘은 것은 2009년 1월 28일(4.09%) 이후 처음이다.CP 금리가 급등한 배경에는 미국 연방준비제도(Fed)의 고강도 긴축 영향도 있지만, ‘강원도 자산유동화증권(ABCP)’ 사태가 직접적인 영향을 미쳤다. 지난 4일 강원도 산하 특수목적법인(SPC·아이원제일차)이 춘천 레고랜드를 건설하기 위해 발행한 2050억원 규모의 ABCP가 최종 부도처리 됐다.

SPC는 레고랜드 사업을 담당한 강원중도개발공사(GJC)가 사업 자금을 조달하기 위해 만든 법인이다. SPC가 ABCP를 발행할 때 강원도가 해당 채권에 지급보증을 섰다. 그러나 만기(9월29일)가 돌아오자 차환을 발행하지 않고, 기관들에 대출채권 상환이 불가하다고 통보했다. 지급을 보증한 강원도가 대출원금을 갚지 않자 기한이익상실(EOD)이 발생하면서 해당 ABCP는 부도 처리됐다.

여기에 김진태 강원도 지사의 발언도 시장의 불안을 키웠다. 김 지사는 지난달 28일 "2050억원의 보증 부담에서 벗어나기 위해 중도개발공사 회생을 신청하기로 했다"며 "법정 관리인이 제값을 받고 공사의 자산을 잘 매각하면 대출금을 갚을 수 있을 것"이라고 말했다.

그러나 법원이 GJC에 대해 회생절차를 개시하면 투자금을 돌려받기 어려워진다. 절차상 GJC가 지고 있는 모든 채무 상환이 동결되고 법정관리인이 개입해 회사의 자산을 매각하기 때문이다. 결국 강원도는 대출을 상환하겠다고 밝혔지만, 자금시장 충격은 가시지 않고 있다.

증권사 관계자는 "레고랜드 ABCP는 지방정부(강원도)가 지급보증을 약속한 채권으로, 국고채 수준의 신용을 받았다"라며 "사고 날 일이 없을 것이라고 믿었던 채권이 디폴트가 발생하니 CP와 회사채 시장 전반적으로 신용 문제가 제기되는 것"이라고 설명했다.

◆CP·회사채 전반으로 자금 경색 이어지나

증권업계는 레고랜드 ABCP 사태로 인해 채권시장의 불안감이 커졌다고 지적한다. 논란 끝에 강원도가 대출을 상환하겠다고 밝혔지만, 채권 시장 전반으로 불확실성이 커졌기 때문이다.

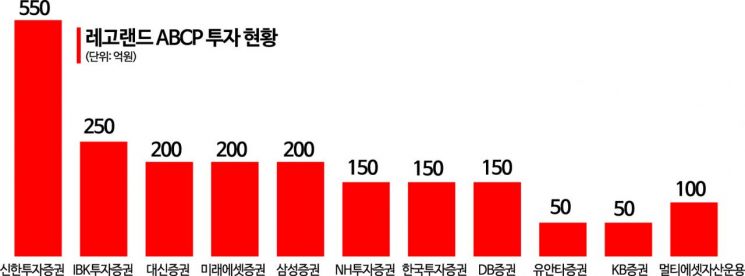

레고랜드 ABCP 투자 규모를 보면 신한투자증권 550억원, IBK투자증권 250억원, 대신증권 200억원, 미래에셋증권 200억원, 삼성증권 200억원, NH투자증권 150억원, 한국투자증권 150억원, DB증권 150억원, 유안타증권 50억원, KB증권 50억원, 멀티에셋자산운용 100억원 등이다.

부동산PF ABCP는 주로 증권사가 부동산PF 대출채권을 유동화해 다수의 투자자를 모으기 위해 발행하는 기업어음(CP)이다. 문제는 부동산PF ABCP 만기가 돌아오고 있다는 점이다. 당장 4분기 중 만기 도래하는 부동산PF ABCP 규모는 31조 4000억원으로 알려졌다. 게다가 부동산PF에는 저신용 차주 비중이 상대적으로 높은 편이다. 부동산PF ABCP의 경우 신용등급 A2 이하 비중이 27% 수준이다. 다른 단기물이 10% 안팎인 것과 대조된다. 만약 ABCP 차환에 실패하면 발행 증권사가 직접 떠안아야 한다.

레고랜드 ABCP 투자사 관계자는 "기업어음 최고 등급인 ‘A1’도 못 믿게 된 상황에서 부동산PF 시장 시장의 자금 경색이 심화됐다"라며 "금리인상, 원자재 가격 상승 탓에 수지가 안 맞는 사업장이 나오던 차에 신용 위험으로 넘어왔다"고 말했다.

대외 여건도 불리하다. 올해 기준금리 인상 기조가 이어질 것으로 예상되기 때문이다. 연준이 11월 연방공개시장위원회(FOMC)에서 ‘자이언트스텝’(기준금리를 한 번에 0.75%P 인상하는 것)을 단행할 가능성도 제기된다. 한국은행도 금리인상 기조를 이어가겠다고 밝힌 이상 부동산PF 시장은 더 냉각될 수밖에 없다. 상황이 지속되면 증권사들이 유동성 위험에 처할 수 있다고 우려한다.

상황이 악화하자 정부도 나섰다. 김주현 금융위원장이 이날 ‘시장안정을 위한 금융위원장 특별 지시사항’을 통해 "채안펀드 여유재원 1조6000억원을 통해 신속히 매입을 재개하고, 추가 캐피탈콜 실시도 즉각 준비하겠다"고 밝혔다. 그는 "최근 단기자금시장의 변동성 확대에 대해 경각심을 가지고 예의주시하고 있다"라며 "특히 강원도 PF-ABCP 관련 이슈 이후 확산하는 시장 불안 요인에 대해 면밀히 모니터링 중"이라고 했다. 금융위는 또 한국증권금융을 통한 유동성 지원 등도 적극 시행할 방침이다.

투자은행(IB) 업계 관계자는 "최근 한국전력공사가 대규모 채권(한전채)을 발행하면서 한전채 금리가 6%에 육박했는데 AAA급 채권 금리가 이 정도 되면 나머지 기업들은 채권 발행이 상당히 어려워질 수밖에 없다"면서 "정부 당국의 발 빠른 움직임이 필요한 시점"이라고 말했다.

황윤주 기자 hyj@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![北 김정은 얼굴 '덥석'…'예뻐해 함께 다닌다'는 김주애가 후계자? 아들은?[양낙규의 Defence Club]](https://cwcontent.asiae.co.kr/asiaresize/308/2023042407464898154_1682290007.jpg)