한계기업 중 대기업 비중 급증

시장금리 인상땐 직격탄 맞을 것

가계, 빚 갚는데 쓰는 돈 늘어

[아시아경제 이은정 기자, 정현진 기자] 2008년 12월. 글로벌 금융위기 후 한국 기업과 가계의 수익성 지표는 눈에 띄게 악화됐다. 당시 산업생산은 전월보다 10.5% 급락했고 수출은 무려 17.9%나 줄었다. 생산과 수출이 급격히 쪼그라들면서 벼랑 끝으로 내몰린 기업들은 빚을 얻어 간신히 연명했다. 줄 잇는 기업들의 구조조정과 부동산 거품이 꺼지면서 빚을 끌어 버티는 가계도 늘기 시작했다.

이로부터 7년이 지난 2015년 12월. 우리 기업들의 위험 부채 비중은 이미 2008년 글로벌 금융위기 수준을 넘어선 것으로 나타났다. 이 같은 상황에서 시장금리가 1.5%포인트 오른다면 유동성 부족을 겪는 '위험기업' 비중마저 글로벌 금융위기 당시 수준으로 늘어나게 된다.

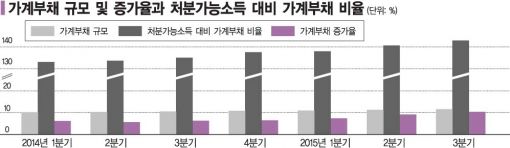

가계의 재무건전성은 7년 전보다 더 악화됐다. 처분가능소득 대비 가계부채(가계신용통계 기준) 비율은 143%로, 6개월 전보다 5%포인트나 뛰었다. 2003~2014년 연평균 상승 폭인 2.4%포인트를 두 배 이상 웃돈다. 부동산을 중심으로 가계부채가 급격히 늘어났지만 경기회복세 둔화로 처분가능소득 증가가 정체했기 때문이다. 이는 한국은행이 국회에 제출한 금융안정보고서에 기술한 우리나라 경제의 현주소다.

특히 금융위기 전보다 대기업들의 재무사정이 악화됐다는 게 문제다. 보고서에 따르면 외부감사 대상기업 중 일시적인 유동성 부족을 겪을 수 있는 위험기업 비중은 올 상반기 15.9%로 2009년 21.2%보다 하락했지만 이들 기업이 가진 위험부채가 전체 기업부채에서 차지하는 비중은 올 상반기 21.2%로 2009년의 16.9%보다 상승한 것으로 나타났다. 현재의 위험부채 비중이 금융위기 직후보다 4.3%포인트나 높다는 의미다. 부채 규모가 상대적으로 큰 대기업을 중심으로 유동성 위험이 증가했다는 의미로 분석된다. 번 돈으로 이자도 감당하지 못하면서 빚으로 연명하는 소위 '좀비기업'이 최근 5년간 대기업 군에서 가빠르게 증가했다는 것도 이를 뒷받침한다. 실제 작년 전체 대기업 중 만성적 한계기업 비중은 2009년보다 4.2%포인트(6.6%→10.8%) 올랐고 중소기업은 2.1%포인트(8.5%→10.6%) 늘어나는 데 그쳤다.

이에 따라 전체 한계기업 중 대기업 비중은 2009년 13.7%에서 지난해 17.0%로 3.2%포인트 늘어난 반면 중소기업 비중은 그만큼 감소했다.

이 같은 상황에서 국내총생산(GDP) 둔화나 시장금리 인상이란 복합 충격이 몰려온다면 부채 규모가 큰 대기업이 직격탄을 맞게 된다. 만약 GDP 성장률이 1.5% 둔화하고 금리가 1.5%포인트 오르는 복합 충격이 발생한다면 올 상반기 기준 15.9%였던 위험기업 수가 24.1%로 8.2%포인트 늘어나게 된다. 위험부채 비중도 같은 충격 시 21.1%에서 32.5%로 11.4%나 급증한다.

업종별로 보면 기업 수 기준으로는 운수, 건설, 석유화학, 자동차 순으로, 부채금액 기준으로는 기계장비, 운수, 석유화학, 건설 순으로 복합 충격에 취약할 것으로 예상된다.

내수시장을 이끌고 있는 가계의 재무상황도 크게 악화됐다. 가계부채는 지난 9월 말 1166조원으로 1년 전보다 10.4% 늘었는데 특히 처분가능소득 대비 부채상환지출 비율이 2분기 중 41.4%로 작년 같은 기간보다 2.7% 상승한 것으로 나타났다. 실제 쓸 수 있는 소득 100만원 중 빚을 갚는 데만 41만4000원을 썼다는 뜻으로, 빚을 갚는 비용이 1년 전보다 2만7000원 증가했다는 의미다. 이는 가계소득 대비 가계지출 비율이 2분기(76.8%) 및 3분기(76.9%) 중 전년 동기 대비 각각 1.5%포인트, 0.9%포인트씩 떨어진 배경이기도 하다.

한국 경제의 성장을 주도한 대기업과 내수시장을 책임지고 있는 가계가 빚에 눌려 있는 사이 급속한 인구 고령화란 복병도 몰려오고 있다. 인구 고령화와 함께 베이비부머 세대 등이 은퇴 이후 금융부채 축소에 적극 나설 경우 부동산시장의 부담 요인으로 작용해 집값 급락과 소비 위축이란 악순환이 펼쳐질 수 있기 때문이다.

허재성 한은 부총재보는 "기업구조조정을 위해서는 제도적 장치가 필요한데 그간 충분히 마련되지 못했었다"며 "금융기관이 기업구조조정을 계속할 수 있는 조치가 필요하며 가계부채의 경우 총량 억제 등 증가세를 급격히 떨어뜨리는 경착륙에 유의하며 안정적으로 관리해야 한다"고 말했다.

이은정 기자 mybang21@asiae.co.kr

정현진 기자 jhj48@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>