산요, 니켈수소·리튬이온 배터리 성공하며 점유율 1위

무리한 사업 확대·지진·적자 이어져 파나소닉에 매각

소니, 잇따른 화재·대규모 리콜 후 무라타제작소에 매각

편집자주지금은 배터리 시대입니다. 휴대폰·노트북·전기자동차 등 거의 모든 곳에 배터리가 있습니다. [배터리 완전정복]은 배터리에 대해 알고 싶어하는 일반 독자, 학생, 배터리 산업과 관련 기업에 관심을 가진 투자자들에게 배터리의 기본과 생태계, 기업정보, 산업 흐름과 전망을 알기 쉽게 전달하기 위해 만든 코너입니다. 매주 토요일에 보도합니다. 연재 후에는 책으로 출간할 예정입니다.

소니가 1991년 세계 최초로 리튬이온배터리를 상용화하는데 성공했지만 소니는 원래 배터리 분야의 선두 주자는 아니었다. 소니는 전자 제품의 수직적 통합을 위해 배터리 사업에 후발로 진입했다. 당시 보편적으로 사용하던 이차전지는 니켈카드뮴(Ni-Cd), 니켈수소(Ni-MH, Nickel-Metal Hydride)) 배터리였다. 소니는 기존 제품들과 차별화를 위해 리튬이온배터리 연구에 집중했고 결과적으로 성공했다.

소형 전자 기기 산업이 발전했던 일본은 일찌감치 배터리 분야에서도 앞서 있었다. 그중 가장 두각을 나타냈던 기업이 산요였다. 산요는 1990년 처음으로 니켈 수소 이차전지를 상용화하면서 존재감을 드러내기 시작했다.

1980년대 이후 전자 제품이 작고 가벼워지는 경향이 강하게 나타났다. 휴대용 카세트플레이어, 휴대용 CD플레이어, 디지털캠코더 등이 보급되면서 성능이 좋고 오래가는 이차전지에 대한 요구가 늘었다. 이런 수요에 대응해 처음엔 니켈카드뮴 전지가 보급됐으나 1990년대 이후 니켈 수소 전지가 등장하면서 그 입지가 좁아졌다.

니켈수소전지는 양극에 수산화니켈, 음극에 금속수소화합물, 전해질, 분리막으로 구성된다. 니켈수소전지는 전압이 니켈카드뮴전지와 같은 1.2볼트이면서도 부피당 용량(에너지밀도)은 1.5배~2배 정도 높고 충전 속도도 빠르다. 니켈카드뮴에서 문제가 됐던 유해성 물질을 사용하지도 않는다. 이런 장점이 부각되면서 이차전지 시장에서 니켈수소전지는 니켈카드뮴을 대체했다. 소니가 처음 리튬이온배터리를 상용화한 이후에도 시장에선 여전히 니켈수소 전지가 대세였다. 산요가 2005년 출시한 니켈수소 배터리 브랜드인 '에네루프(eneloop)'는 전세계에 발매돼 큰 인기를 누렸다.

산요가 2005년 출시해 큰 인기를 누린 '에네루프' 니켈수소 배터리. 에네루프 브랜드는 산요가 파나소닉에 의해 인수돼 해체된 이후에도 파나소닉에 의해 유지되고 있다. 사진출처=파나소닉리튬이온배터리는 니켈계 이차전지에서 나타나던 메모리효과가 없고 수명(Cycle Life)도 길었다. 당시 니켈카드뮴의 충방전 사이클이 300~400회, 니켈수소가 500회였던 반면, 리튬이온배터리는 1200회에 달했다. 하지만 가격이 비쌌고 부피당 용량이 니켈수소배터리보다 적어 당장 시장 파급력이 크지 않았다. 용량이 적다는 것은 1회 충전시 사용할 수 있는 시간이 길지 않다는 의미다.

이 문제를 해결한 것이 산요였다. 소니에 이어 1994년 리튬이온배터리 시장에 진출한 산요는 음극을 하드 카본에서 인조 흑연(Graphite)으로 대체하면서 용량을 두 배로 늘렸다. 이어 산요는 1996년 음극에 저가의 천연 흑연을 적용하면서 리튬이온배터리의 가격을 크게 낮췄다. 그 뒤 도시바가 1997년 압연 동박 대신 저가의 전해 동박을 개발하면서 리튬이온배터리의 가격은 더욱 낮아졌다.

리튬이온배터리는 기존의 니케수소배터리와 경쟁할 정도로 가격 경쟁력을 갖춘 데다 수명과 에너지 밀도 측면에서도 성능이 우수하다보니 이차전지 시장을 빠르게 점령해 나갔다. 노트북PC, 휴대폰 보급 등 때마침 불어온 모바일 혁명은 리튬이온배터리 보급에 순풍 역할을 했다. 리튬이온배터리는 휴대용 전자제품뿐 아니라 전동공구, 에너지저장장치(ESS) 등으로 시장을 점차 넓혀 나갔다.

거함 산요전기의 몰락

소니, 산요, 마쓰시타(현 파나소닉), 도시바, 히타치 등 일본 기업들이 일어서며 1990년대부터 2000년대까지 거의 20년간 리튬이온배터리 시장은 일본의 독무대나 마찬가지였다. LG화학, 삼성SDI 등 한국 기업들은 1990년대 중반부터 이차전지 시장에 뛰어들었으나 존재감은 크지 않았다. 1990년대말에는 전세계 리튬이온배터리의 90%를 일본 기업이 공급했을 정도였다.

특히 전지 시장의 전통적인 강자였던 산요의 부각이 두드러졌다. 산요는 소니보다 늦은 1994년 리튬이온배터리 사업에 뛰어들었으나 공격적인 설비 투자로 5년만인 1999년 소니를 제치고 1위에 올랐다. 마케팅 전략도 맞아떨어졌다. 산요는 당시에 휴대폰 사업 1위였던 모토롤라 대신 2위 노키아에 배터리를 공급했다. 이 전략은 산요가 리튬이온배터리 시장에서 1위에 오르는데 크게 기여했다. 노키아가 휴대폰 1위로 도약하면서 산요의 시장 점유율도 함께 급상승했다.

산요는 2001년 도시바의 니켈 수소 전지 부문을 인수합병(M&A)하고 2002년엔 리튬이온전지 5위였던 GS멜코텍까지 인수해 1위 자리를 확고히 했다. 2004년엔 도시바 리튬이온배터리 사업부까지 집어삼켰다.

하지만 가전부터 반도체까지 무리하게 사업을 확장한 것이 발목을 잡았다. 산요전기는 2004년 니가타현 주에쓰에서 발생한 진도 6.8의 지진으로 반도체 공장이 타격을 입었다. 2005년 회계연도에서는 2500억엔의 손실이 발생했고 회계 부정 사건마저 터졌다. 산요는 2008년 금융위기가 발생하자 더이상 버티지 못하고 마쓰시타에 회사 전체를 매각하기로 결정한다. 마쓰시타의 산요 인수가격은 무려 6600억엔에 달했다. 리튬이온배터리 1위 기업이라는 무형의 가치를 인정한 것이다.

산요전기 인수 후보로 한때 한국의 삼성전자가 물망에 오르기도 했다. 삼성과 산요는 한때 합작회사인 삼성산요전기를 설립할 만큼 각별한 사이였다. 하지만 일본 정부는 산요를 해외 기업에 매각하기 보다 국내에서 새 주인을 찾기를 바랬고 결국 마쓰시타가 구원투수로 나섰다.

파나소닉이 초기에 출시했던 건전지와 리튬배터리, 산요의 니켈카드뮴배터리. 사진출처=파나소닉당초 산요전기는 1947년 마쓰시타전공에서 분리된 회사였다. 산요의 창업자 이우에 토시오는 마쓰시타전공 창업자 마쓰시타 고노스케의 처남이었다. 결국 산요와 마쓰시타가 다시 한몸이 된 것이다.

마쓰시타가 2009년 파나소닉으로 이름을 바꾸었다. 파나소닉은 2011년 산요의 가전 부문을 중국 하이얼에 매각했고 2013년엔 아예 산요를 해체했다. 산요 전지의 브랜드는 역사속으로 사라졌지만 그 기술력은 여전히 파나소닉 안에 남아있다. 파나소닉은 테슬라 전기차와 협업에 성공하며 글로벌 시장에서 일본 전지의 명성을 이어가고 있다.

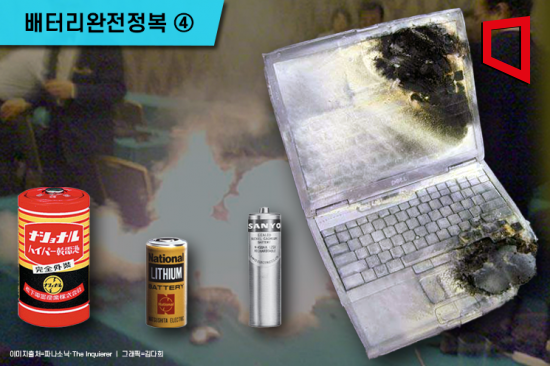

소니의 배터리 사업도 난항을 겪었다. 노트북PC 배터리 화재가 직격탄이었다. 2005년 11월 소니의 리튬이온배터리를 탑재한 델 노트북PC에서 화재가 발행했다. 뒤이어 일본과 미국에서도 소니 배터리가 원인인 발화 사고가 잇따랐다. 조사 결과 배터리 생산 과정에서 이물질이 들어간 것으로 드러났다. 이듬해 델, 레노버, 애플 등 소니 리튬이온배터리를 탑재했던 노트북들은 대규모 리콜을 실시했다. 그 규모만 800만대에 달했다. 소니가 불량 가능성을 알고도 은폐했다는 의혹까지 나왔다. 더 이상 '전자 왕국 소니'는 없었다.

노트북 화재 사고 이후 소니는 한동안 배터리에 투자를 기피했다. 게다가 2010년대 이후 엔고 상황이 펼쳐졌다. 그 결과 글로벌 시장에서 소니 배터리는 삼성SDI, LG화학 등 한국 기업들과 가격 경쟁에서 밀리기 시작했다. 돌파구를 찾던 소니는 2012년 닛산자동차와 배터리 합작 법인을 설립하려 했으나 이마저도 무산됐다.

소니는 배터리 사업을 어떻게 할지 갈피를 잡지 못했다. 스마트폰 시장이 폭발적으로 커지자 다시 배터리 사업을 확대하려 했으나 이미 늦었다. 2015년 소니는 전세계 리튬이온배터리 시장에서 5위로 밀렸다. 경쟁 업체들은 이미 대규모 투자를 단행하며 멀찌감치 앞서 있었다. 결국 소니는 2016년 7월 배터리 사업부를 일본 무라타제작소에 매각한다고 전격 발표했다.

무라타제작소는 1944년 무라타 아키라가 창업한 기업으로 콘덴서에 특화된 기업이었다. 지금도 적층세라믹콘덴서(MLCC) 분야 세계 1위다. 무라타제작소는 소니 배터리사업부를 인수해 배터리 분야로 사업을 확대하고 싶어했다. 미국 애플에 배터리를 공급하기도 했다. 하지만 무라타제작소 역시 한국, 중국 기업과의 경쟁에 밀리며 그 규모를 축소해야만 했다. 현재는 전고체 등 차세대 배터리 연구에 집중하는 것으로 알려졌다.

中에 넘어간 日 배터리 기술

1997년 도요타가 하이브리드 자동차인 프리우스를 출시, 큰 인기를 모으자 일본에서는 전기차용 배터리에 대한 연구가 활발해졌다. 일본 기업들도 전기차 배터리에 관심을 기울였다.

일본의 NEC는 2007년 자동차기업 닛산과 합작해 오토모티브에너지서플라이코퍼레이션(AESC)이라는 리튬이온배터리 기업을 만든다. 닛산이 51%, NEC가 49%를 출자했다. 히타치도 2009년 히타치비히클에너지(이후 비히클에너지재팬으로 사명 변경)를 설립해 전기차배터리 시장에 뛰어들었다.

AESC의 배터리는 닛산이 2010년 세계 최초 양산형 순수 전기차인 리프(leaf)에 탑재됐다. 리프의 성공에 힘입어 AESC는 세계 전기차 배터리 시장 5위까지 오르기도 했다. 닛산은 2018년 중국 엔비전에 AESC를 매각하는 결정을 내린다. 수요처가 닛산에만 한정돼 있어 회사 성장에 한계가 있다는 판단에서였다.

하지만 배터리 내재화를 포기한 닛산은 2022년 9월 히타치의 비히클에너지재팬을 다시 인수한다. 이미 미국과 중국을 중심으로 전기차 시장이 크게 성장하던 시기다. 닛산이 매각했던 엔비전AESC는 르노, BMW 전기차에 배터리를 공급하고 있다.

리튬이온배터리의 기술 발달은 전기차 시대을 앞당기는 촉매제 역할을 했다. 이와 함께 전기차는 전세계 배터리 시장에 또한번 지각 변동을 일으켰다.

<메모리효과>이차전지에서 충방전이 반복되면서 전체의 용량이 줄어드는 현상. 전지가 완전히 방전되지 않은 상태에서 재충전을 반복할 경우 저장용량이 바로 충전 전 상태까지로 축소된다. 전지가 마치 사용할 수 있는 용량의 한계를 기억하는 것 같다고 해서 메모리효과로 불린다.

<참고문헌>한국전자통신연구원, 2차전지 최신기술 및 시장동향, 1999

LG경영연구원, 에너지 기업으로 거듭난 산요의 변신 전략, 2005

대외경제정책연구원, '일본의 리튬이온 2차전지 시장 및 기술개발 동향', 2010

Nikkei, Sony Puus Plug on pioneering battery business, eyes Murata deal, 2016

강희종 기자 mindle@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>