배터리 4대 광물 60%이상 중국서 제련

광물 원산지 비중서 중국은 낮아

배터리 원가경쟁력, 원료부터 손댄 산업전략 산물

#중국 닝더스차이(CATL)는 지난 1월 볼리비아 리튬을 확보하기 위해 10억달러(약 1조3230억원)를 썼다. 볼리비아는 세계 최대 리튬 매장국이다. 매년 순도 99.5%의 탄산리튬 2만5000t을 생산할 것이라고 볼리비아 국영리튬 공사가 밝혔다. 탄산리튬은 세계 전기차 공급망을 주름잡고 있는 LFP(리튬인산철) 배터리 원료다.

#중국 최대 리튬 생산업체 '텐치리튬'은 2018년부터 칠레와 호주 리튬 업체 지분을 꾸준히 사들였다. 광산부터 배터리까지 수직계열화한 칠레 수산화리튬 생산업체 SQM 지분 24%를 확보했다. 2014년엔 세계 최대 리튬 광산을 보유한 호주 탤리슨 광산 경영권을 확보했다. 텐치리튬은 남미 광산 채굴 업체의 문을 계속 두드리고 있다.

칠레 SQM 리튬 광산에서 한 근로자가 샘플 풀에서 순도 9%의 리튬을 보여주고 있다. [이미지출처=AFP연합뉴스]

중국에는 수산화리튬을 생산 및 정제하는 업체 22곳이 있다. 수산화리튬은 고성능 삼원계 배터리 핵심 원료다. 이들은 10여년 전부터 호주, 칠레, 아프리카, 아르헨티나 리튬 광산을 인수하며 공급망을 구축해왔다. 중국 원자재 시장 조사업체 바이인포(百川盈孚·BAIINFO)는 이들 업체가 세계 곳곳에서 채굴하는 수산화리튬이 33만4000t(2021년)이라고 밝혔다. 2016년 2만5000t에서 5년새 13배 급증한 수준이다.

배터리 4대 광물 원산지 비중에서 중국이 차지하는 비중은 의외로 작다. 리튬·코발트·니켈·망간의 주요 생산지는 호주(리튬·52%), 콩고(코발트·73%), 인도네시아(니켈·36%), 남아프리카공화국(망간·39%) 등이다.

하지만 전 세계 광물 공급망을 중국이 꽉 잡고 있다. 배터리 4대 광물의 제련 공정 모두 절반 이상이 중국에서 진행되기 때문이다. 리튬 68%, 코발트 84%, 니켈 76%, 망간 90% 등이다. 리튬 국제 거래 시 기준이 되는 통화가 위안화인 것은 이 시장에서 중국이 차지한 위상을 잘 보여준다.

리튬의 경우 중국은 대량 염호를 보유하고 있지만 순도 높은 고품질 양산이 어렵다. 그 대신 호주 등에서 리튬 광석을 수입해 중국 내에서 정제·가공하면서 공급망 최상위 포식자로 몸집을 키웠다. 리튬 정제·가공 사업은 가공 과정에서 이산화탄소가 많이 나와 환경오염 문제를 일으킨다. 이 때문에 선진국에선 손 대지 않은 사업이다. 선진국보다 환경문제에 덜 민감한 중국이 그 시장을 독차지했다.

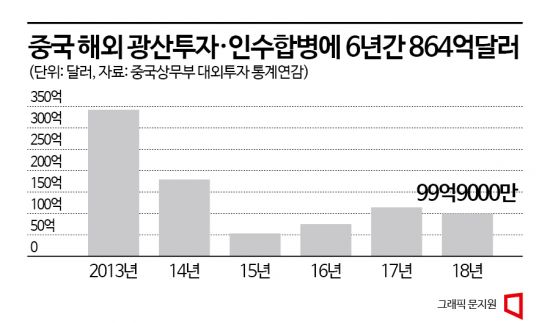

원자재 공급망 장악을 위한 중국 에너지 굴기는 약 15년 전부터 이어져 왔다. 중국 정부는 2008년 ‘전국광산자원규획’을 처음으로 시행한 후 5년마다 새로 개정하며 핵심광물을 관리했다. 시진핑 주석이 주도하는 ‘일대일로(一帶一路)’ 사업을 시작하면서부터 해외자원 지분투자가 급물살을 탔다. 중국 기업들은 당시 아프리카와 남미 등 제3세계의 리튬·니켈 광산을 싹쓸이하기 시작했다. 중국상무부 대외투자 통계연감을 보면 중국이 2013~2018년 해외 광산에 투자하고 광물업체와 인수합병한 규모는 864억달러(약 113조원)에 이른다.

리튬 원석 [이미지출처=로이터연합뉴스]

이미 배터리 핵심 광물시장을 집어 삼킨 중국은 여전히 공급망 확보에 열을 올리고 있다. 전기차와 배터리 시장 점유율 최상위권에 올라 있는 중국이 자원까지 무기화하면서 세계 공급망을 옥죄는 구조다. 특정 국가가 지나치게 많은 자원을 확보하면 가격 결정권을 이용해 배터리 공급망 시장을 교란시킬 수 있다. 세계 1위 배터리 제조사인 CATL이 최근 ‘반값 리튬’ 정책을 내걸어 ‘치킨 게임’을 예고한 것과 같은 맥락이다. CATL의 저가 공세도 자체 보유 리튬 광산이 있었기에 가능했다. 결국 중국 배터리의 원가 경쟁력은 원료부터 손댄 중국 산업 전략의 산물인 셈이다.

김정해 KOTRA 상하이무역관은 ”중국은 현재 세계 1위 수산화리튬 수출국으로 95% 이상을 수출하고 있고는데 이 중 한국에 수출이 63%“라고 말했다. 그는 이어 ”원자재 확보부터 공급망을 수직계열화하는 산업 생태계 구축이 앞으로 공급망 위기를 대응하는 핵심 역량“이라고 덧붙였다.

최서윤 기자 sychoi@asiae.co.kr

<ⓒ경제를 보는 눈, 세계를 보는 창 아시아경제(www.asiae.co.kr) 무단전재 배포금지>