[이미지출처=연합뉴스]

[이미지출처=연합뉴스]

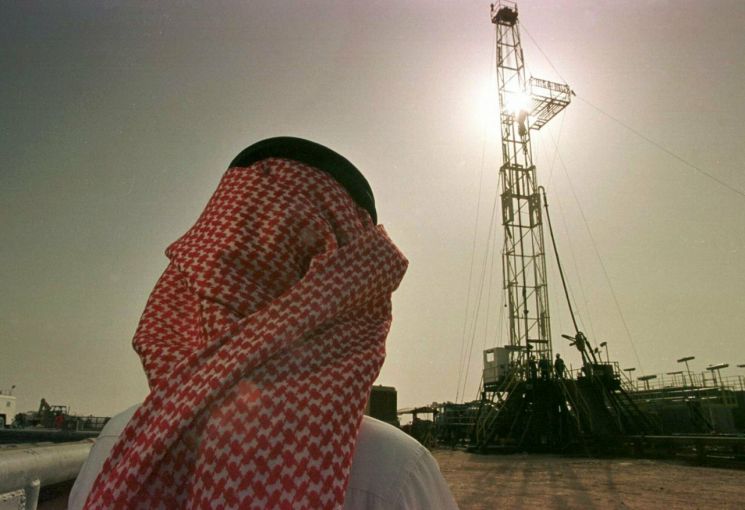

[아시아경제 김은별 기자] 사우디아라비아 국영 석유업체 아람코의 첫 해외채권 발행에 600억달러(68조7000억원)의 자금이 몰렸다고 8일 월스트리트저널(WSJ)이 보도했다. 채권 발행 규모의 약 6배에 달한다.

8일(현지시간) WSJ에 따르면 100억달러 규모의 아람코 채권 발행에 600억달러의 자금이 몰린 것으로 알려졌다. 전날 파이낸셜타임스(FT)는 약 300억달러의 자금이 몰릴 것으로 예상했는데, 이를 훌쩍 넘긴 것으로 추정됐다.

아람코가 발행하는 채권은 3년부터 30년 만기까지 다양한 만기로, 6개 종류의 채권으로 이뤄진 이번 채권 발행은 오는 9일 마감될 예정이다.

다만 전문가들은 현재 아람코의 재무건전성이 탄탄한 만큼, 이번 채권발행은 중동 최대 석유화학기업 사빅(SABIC)의 지분 인수를 위한 것으로 보고 있다.

처음 아람코의 채권 계획이 발표됐을 때만 해도 이 정도로 자금이 몰릴 것으로 예상하는 투자자들은 많지 않았다. 지난해 10월 발생한 언론인 자말 카슈끄지 사건으로 사우디에 대한 외국인들의 투자 심리가 위축될 것이라는 전망도 컸다.

그러나 예상과 달리 아람코 채권에 대한 투자자들의 수요는 견고했다,

지금 뜨는 뉴스

투자자들은 아람코의 채권금리가 사우디 국채와 비슷할 것으로 예상하고 있다. 올해 초 사우디 정부는 평균 4.38% 금리 수준의 10년 만기 국채를 발행했는데, 발행 후 채권 가격이 오르면서 금리는 3.77% 수준까지 떨어졌다. 2017년에 발행한 또다른 10년물 사우디 국채금리는 약 3.65% 수준이다.

김은별 기자 silverstar@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![전문가 4인이 말하는 '의료 생태계의 대전환'[비대면진료의 미래⑥]](https://cwcontent.asiae.co.kr/asiaresize/319/2026013014211022823_1769750471.png)

![또 19억 판 아버지, 또 16억 사들인 아들…농심家 '셋째 父子'의 엇갈린 투심[상속자들]](https://cwcontent.asiae.co.kr/asiaresize/308/2026013009165322085_1769732214.jpg)

![쿠팡 잡으려고 대형마트 새벽배송…13년 만의 '변심'에 활짝 웃는 이곳[주末머니]](https://cwcontent.asiae.co.kr/asiaresize/308/2025042307522530624_1745362344.jpg)