[아시아경제 조강욱 기자] HMC투자증권은 23일 CJ CGV에 대해 2분기 이후 실적 개선이 기대된다며 투자의견 매수, 목표주가 11만5000원을 유지했다.

CJ CGV의 1분기 실적은 예상치를 하회했다. 국내 부문이 매우 부진한 모습을 보였고, 해외부문은 견조한 매출 성장에도 불구하고 전반적인 이익 규모는 감소했다.

국내 부문은 직영관람객 4.9% 증가 및 ATP 1.3% 상승에 따른 상영매출 호조에도 불구하고, 인건비 증가에 따른 고정비 부담과 마진율이 높은 광고매출의 부진 등으로 수익성이 악화된 것으로 분석됐다. 해외 부문은 전반적으로 양호한 매출 성장을 기록하며 지배력을 확대시키고 있으나, 수익성 측면에서는 중국의 지난해 1분기 흥행 대호조에 따른 기저효과로 이익이 감소하는 모습을 보였다.

그러나 2분기 이후 수익성은 개선될 것으로 기대되고 있다. 지난해 2분기 실적 부진에 따른 기저효과가 상존하는데다, 국내는 물론 중국과 터키 시장 역시 박스오피스가 모두 성장하는 모습을 보이고 있다는 분석에서다. 국내 영화시장의 4월 1일 ~ 5월 21일까지 관객수는 9.2%(YoY) 증가했으며, 중국 역시 <분노의 질주8>의 흥행성공에 힘입어 4월 박스오피스가 56.6%(YoY) 성장했고 터키 또한 기저효과가 발생하는 모습이다. 특히 6월 9일부터 코스피200에 편입될 예정으로 수급에 긍정적 변수로 작용할 것으로 예상되고 있다.

CJ CGV는 1분기 별도 기준 매출액 2167억원(+6.2% YoY), 영업이익은 43억원(-57.3% YoY)을 기록했다. 직영 관객과 ATP 의 성장에도 불구하고, 광고매출 감소와 판관비 증가가 수익성 악화의 주된 원인으로 판단됐다. 영업외 부문에서는 터키 투자 관련 TRS 파생상품 손실 및 차입금 증가에 따른 이자비용 증가 등으로 세전이익이 적자로 전환했다.

1분기 연결 기준 매출액은 4,055억원(+29.0% YoY), 영업이익은 146억원(-17.7% YoY)을 기록했다. 베트남의 매출성장과 터키 및 인도네시아 법인 신규 연결편입으로 매출액은 크게 성장했으나, 국내 및 중국 등의 영업이익 감소로 수익성은 다소 악화됐다. 국가별 영업이익은 중국이 기저효과 및 원화강세 등의 영향으로 32억원(-63.2% YoY), 터키가 성수기 영향으로 125억원(+25.0% QoQ), 베트남이 51억원(-3.8% YoY)을 기록했다.

황성진 HMC투자증권 연구원은 "해외 부문에서의 견조한 성장세와 2분기 이후 실적 개선 가능성에 주목할 때"라고 진단했다.

조강욱 기자 jomarok@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

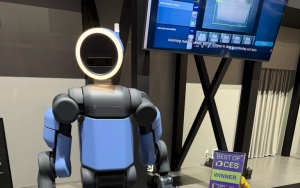

!["전기차 배터리 원격 진단"…현대차 출신이 만든 CES 혁신 기업[CES 2026]](https://cwcontent.asiae.co.kr/asiaresize/319/2026010821290484581_1767875344.jpg)

![월 29달러 구독 AI식물가전…LG에 도전장 낸 美 스타트업[CES 2026]](https://cwcontent.asiae.co.kr/asiaresize/319/2026010819285284553_1767868133.png)

!["아내는 연상…원더우먼 같았다" 유산·가난 속에서 함께 버틴 박홍근 의원 '인생 최고의 반석' [배우자 열전]②](https://cwcontent.asiae.co.kr/asiaresize/319/2026010811050883808_1767837908.jpg)

![동갑내기 캠퍼스 커플…"예뻐보이더라" 정원오, 배우자 문혜정 첫 인상[배우자 열전]①](https://cwcontent.asiae.co.kr/asiaresize/319/2026010808171783102_1767827837.jpg)

!['역시 한국의 존재감' 거물들 잇단 러브콜…엔비디아·메타 한국관에 바쁜 걸음 [CES 2026]](https://cwcontent.asiae.co.kr/asiaresize/308/2026011113453186601_1768106732.jpg)

![[단독]계열사 줄줄이 뚫린 교원그룹…해커 협박도 받아(종합)](https://cwcontent.asiae.co.kr/asiaresize/308/2026011211043787446_1768183477.jpg)

![[속보] 트럼프](https://cwcontent.asiae.co.kr/asiaresize/308/2026011209020587014_1768176125.png)