KB증권·NH투자증권 등 부문 실적↓… 자기자본투자 채권투자에 집중

[아시아경제 임철영 기자]국내를 대표하는 대형증권사들이 지난해 자기자본투자에서 재미를 보지 못한 것으로 나타났다. 일부 증권사는 1000억원이 넘는 평가손실을 기록하기도 했다.

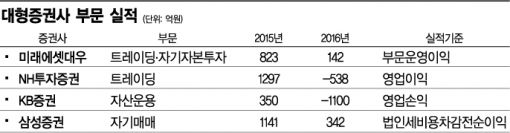

4일 금융감독원과 금융투자업계에 따르면 미래에셋대우, NH투자증권, KB증권, 삼성증권 등 주요 대형증권사들은 자기자본투자부문에서 전년보다 수익이 줄었다.

증권사의 자기자본투자 부문은 증권사별로 트레이딩, 자산운용, 자기매매 등으로 부문의 명칭을 달리하지만 주식, 채권 등 상품운용과 파생상품 공급과 자기자본투자를 수행하는 사업부문을 의미한다.

업계 1위 미래에셋대우의 트레이딩ㆍ자기자본투자부문 운영이익은 2015년 823억원에서 지난해 142억원으로 급감했다. 트레이딩ㆍ자기자본투자부문 당기순이익 역시 같은 기간 966억원에서 -15억원으로 적자전환했다.

삼성증권의 자기매매부문 법인세비용차감전순이익 기준 실적 역시 2015년 1141억원에서 지난해 342억원으로 3분의 1수준으로 급감했다. 이에 따라 전체 세전이익에서 자기매매부문의 세전이익이 차지하는 비중도 31%에서 14%로 절반 수준으로 떨어졌다.

KB증권과 NH투자증권은 자기자본투자부문에서 적자를 기록했다. 자기자본투자업무를 포함하는 KB증권의 자산운용부문의 영업손익은 2015년 350억원에서 2016년 -1100억원, NH투자증권의 트레이딩부문 영업이익은 같은 기간 1297억원 흑자에서 538억원 적자로 돌아섰다.

대형 증권사의 자기자본투자부문 수익성 부진은 채권금리 상승이 가장 큰 영향을 미쳤다. 채권금리 상승은 채권수익률 하락으로 이어진다. 나이스신용평가에 따르면 3년 만기 국고채 금리가 0.1%포인트만 상승해도 990억원 이상의 평가손실이 발생하는 것으로 나타났다.

증권사의 자기자본투자가 대부분 채권투자에 집중돼있다는 점을 감안하면 금리 불확실성이 지속될 경우 단기 수익성 부진으로 이어질 수밖에 없는 구조다. 국내 증권사가 보유한 채권 규모는 지난해 말 기준 전체 자산의 50% 수준인 175조원에 달한다.

이에 따라 앞으로 관건은 채권 비중 관리와 금리변동에 따른 평가 손실 회복 여부다. 업계는 미국의 추가금리 인상가능성으로 채권운용 환경이 부정적이었지만 대형 증권사들이 그간 채권상품운용 노하우를 축적했고 다양한 헤지 전략을 통해 지난해 평가손실을 줄일 수 있을 것으로 내다봤다.

김지영 IBK투자증권 연구원은 "과거보다 금리변동이 증권사 수익에 미치는 영향이 커진 이유는 증권사의 보유 채권이 증가했기 때문"이라며 "지난 3월 미국의 점진적 금리인상 기조 발표에 따라 시장 금리 상승폭이 제한적이고 상승흐름 속도가 빠르지 않다면 증권사의 채권 평가손실은 우려보다 크지 않을 전망"이라고 진단했다.

한편 대형 증권사의 지난해 기업금융 부문 성과는 서로 엇갈렸다. 미래에셋대우의 투자은행부문 운영이익은 849억원으로 대우증권과 통합 전인 2015년 290억원대비 3배 가까이 늘었고, NH투자증권의 투자은행(IB)부문 영업이익은 지난해 1785억원으로 2015년 1052억원 대비 70% 증가했다. KB증권 기업금융 부문 영업손익은 2015년 대비 236억원 감소한 1009억원을 기록했다.

임철영 기자 cylim@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>